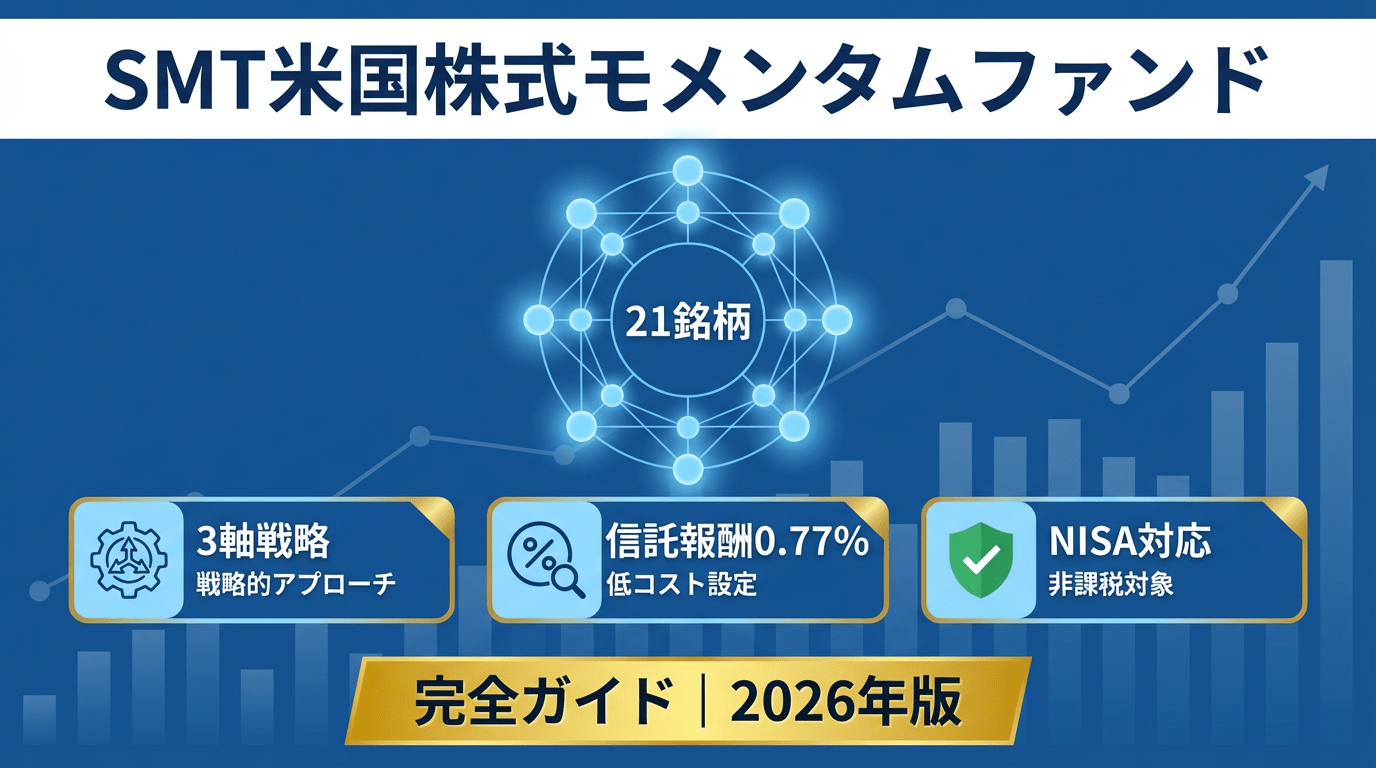

2025年12月に設定されたばかりのSMT米国株式モメンタムファンドが、投資家の間で大きな注目を集めています。「メガ10越え?」という話題とともに、従来のマグニフィセント・セブンとは異なる新しい成長株投資の選択肢として急速に認知が広がっています。

しかし、設定直後で運用実績がないファンドに投資すべきかどうか、判断に迷う方も多いでしょう。信託報酬0.77%というコスト面の妥当性や、年4回の銘柄入れ替えによるモメンタム戦略の実効性についても、慎重な見極めが必要です。本記事では、最新の組入銘柄データや運用戦略を徹底分析し、あなたのポートフォリオに加えるべきかどうかの判断材料を提供します。

この記事でわかること

- SMT米国株式モメンタムファンドの独自運用戦略と21銘柄選定ロジック

- マグニフィセント・セブンとの本質的な違いと投資成果の可能性

- 設定直後のファンドに投資する際のリスク評価と判断基準

- あなたのポートフォリオに組み込むべきかの具体的な投資判断軸

目次

1. SMT米国株式モメンタムファンドとは?基本情報と運用戦略

2025年12月に産声を上げたばかりのSMT米国株式モメンタムファンド。投資家の間では「次のメガヒットファンドになるか?」と大きな期待が寄せられています。しかし、ファンド名を聞いただけでは、どんな投資をしているのか、どんな仕組みで利益を狙っているのか、正直よくわからない方も多いのではないでしょうか。

この章では、SMT米国株式モメンタムファンドの基本情報から運用戦略まで、中学生でも理解できるように丁寧に解説していきます。投資初心者の方でも安心して読み進められる内容になっていますので、ぜひ最後までお付き合いください。

1-1. ファンド概要と設定背景|2025年12月設定の新興アクティブファンド

SMT米国株式モメンタムファンドは、三井住友トラスト・アセットマネジメントが運用するアクティブ運用型の投資信託です。2025年12月16日に設定されたばかりの新しいファンドで、愛称は「トレンドランキング・米国株」と呼ばれています。

設定からわずか3週間で純資産残高が17.43億円に達し、楽天証券では積立設定件数ランキング24位にランクインするなど、スタートダッシュに成功しています。これは投資家が「新しい成長株投資の選択肢」として大きな期待を寄せている証拠といえるでしょう。

💡 ワンポイント解説

「アクティブ運用」とは、ファンドマネージャーが積極的に銘柄を選んで投資する方法です。対して「インデックス運用」は、日経平均やS&P500などの指数に機械的に連動させる方法。アクティブ運用は手数料が高めですが、市場平均を上回るリターンを狙えるのが魅力です。

このファンドが注目される理由は、従来の「マグニフィセント・セブン(GAFAM+テスラ+エヌビディア)」とは異なるアプローチで米国成長株に投資できる点にあります。メガテック企業だけでなく、中小型の高成長企業や次世代産業にも分散投資することで、新しい成長のチャンスを掴もうとしているのです。

| 項目 | 内容 | 備考 |

|---|---|---|

| 正式名称 | SMT米国株式モメンタムファンド | 愛称:トレンドランキング・米国株 |

| 運用会社 | 三井住友トラスト・アセットマネジメント | 大手信託銀行系の運用会社 |

| 設定日 | 2025年12月16日 | 設定から約3週間の新ファンド |

| 信託報酬 | 年率0.77%(税込) | アクティブファンドとしては標準的 |

| 純資産残高 | 17.43億円(2026年1月7日時点) | 急速に資金が集まっている |

| NISA対応 | 成長投資枠で購入可能 | つみたて投資枠は非対応 |

特に注目すべきは、NISA(少額投資非課税制度)の成長投資枠で購入できる点です。これにより、将来の利益が非課税になるメリットを享受しながら、このファンドに投資することができます。ただし、つみたて投資枠では購入できないため、年間240万円の成長投資枠の範囲内で投資を検討する必要があります。

1-2. モメンタム投資戦略の仕組み|短期・中期・長期3軸の銘柄選定法

「モメンタム」という言葉を聞いたことがありますか?物理の授業で習った「運動量」のことですが、投資の世界では「株価の勢い」や「上昇トレンドの継続性」を意味します。つまり、このファンドは「最近グングン上がっている株は、これからも上がり続ける可能性が高い」という考え方に基づいて投資をしているのです。

SMT米国株式モメンタムファンドの最大の特徴は、3つの異なる時間軸でモメンタムを測定している点にあります。

📌 3軸モメンタム戦略の詳細

- 短期モメンタム(6ヶ月):直近の勢いがある銘柄を7つ選定

- 中期モメンタム(12ヶ月):1年間の上昇トレンドが続く銘柄を7つ選定

- 長期モメンタム(36ヶ月):3年間の長期成長を続ける銘柄を7つ選定

- 合計21銘柄に均等配分で投資(各銘柄約4.76%ずつ)

- 年4回(3ヶ月ごと)に銘柄を入れ替えて最新のモメンタムを追いかける

この3軸アプローチの優れている点は、短期的な急騰銘柄だけでなく、中長期で安定成長している銘柄もバランスよく組み入れられることです。例えば、最近話題のAI関連銘柄(短期モメンタム)と、3年間で20倍以上になった実績ある成長株(長期モメンタム)の両方に投資できるのです。

また、各銘柄に均等配分することで、特定の銘柄に偏りすぎるリスクを軽減しています。21銘柄に分散投資することで、1つの銘柄が暴落しても全体への影響は約5%程度に抑えられるという計算になります。これは、7銘柄に集中投資するマグニフィセント・セブン系のファンドと比べて、リスク分散の観点で優れていると言えるでしょう。

年4回の定期的な銘柄入れ替えも重要なポイントです。株式市場は常に変化していますから、3ヶ月前に勢いがあった銘柄が今も勢いがあるとは限りません。定期的に「今、最も勢いのある銘柄」に入れ替えることで、常に成長株の波に乗り続けようとしているわけです。

1-3. 信託報酬0.77%の妥当性|コスト構造とアクティブ運用の対価

投資信託を選ぶ際に必ずチェックすべきなのが「信託報酬」です。これは、ファンドを保有している間、毎年かかり続けるコストのこと。SMT米国株式モメンタムファンドの信託報酬は年率0.77%(税込)です。

「0.77%って高いの?安いの?」と疑問に思う方も多いでしょう。結論から言えば、アクティブ運用型のファンドとしては標準的、むしろやや良心的な水準です。一方、インデックスファンドと比べると確かに高めです。

| ファンドタイプ | 代表例 | 信託報酬(年率) |

|---|---|---|

| インデックス(S&P500) | eMAXIS Slim 米国株式 | 0.09372% |

| インデックス(全世界株式) | eMAXIS Slim 全世界株式 | 0.05775% |

| アクティブ(本ファンド) | SMT米国株式モメンタム | 0.77% |

| アクティブ(他社平均) | 米国株アクティブファンド | 1.0%〜2.0% |

インデックスファンドのeMAXIS Slim 米国株式(S&P500)の信託報酬は0.09372%ですから、約8倍の差があります。100万円投資した場合、年間のコスト差は約6,800円。10年間保有すると、複利効果も考慮すれば数十万円の差になる可能性があります。

しかし、ここで考えるべきは「そのコストに見合う価値があるか」という点です。SMT米国株式モメンタムファンドは以下のような付加価値を提供しています。

- 専門家が3軸モメンタム分析で厳選した21銘柄への投資

- 年4回の定期的な銘柄入れ替え作業(個人で行うのは非常に手間)

- 市場平均を上回るリターンを狙える可能性

- 中小型成長株や次世代産業への分散投資が簡単にできる

もし自分で21銘柄を選んで、3ヶ月ごとに入れ替えるとしたら、調査時間や売買手数料を考えると0.77%以上のコストがかかるでしょう。そう考えると、この信託報酬は「専門家の知識と労力を買う対価」として妥当な水準と言えます。

ただし、注意点もあります。アクティブファンドは必ずしも市場平均を上回るとは限りません。実際、多くのアクティブファンドは長期的にはインデックスファンドに負けているというデータもあります。このファンドは設定直後で実績がないため、「0.77%のコストを払ってでも投資する価値があるか」は、今後の運用成果を見ながら判断する必要があるでしょう。

投資戦略としては、コア資産は低コストのインデックスファンドで固めて、サテライト(衛星)として全体の10〜20%程度をこのようなアクティブファンドに投資する「コア・サテライト戦略」がおすすめです。こうすることで、コストを抑えつつ、高リターンのチャンスも狙うバランスの取れたポートフォリオを構築できます。

2. SMT米国株式モメンタムファンドの組入銘柄21社を徹底解説

「どんな会社に投資しているの?」これは投資信託を選ぶ際に最も重要な質問の一つです。SMT米国株式モメンタムファンドは2025年12月16日の設定時点で21社の米国企業に投資しています。この章では、その中身を詳しく見ていきましょう。

組入銘柄を知ることで、「このファンドはどんな未来に賭けているのか」が見えてきます。AI、半導体、次世代エネルギー、宇宙産業など、2020年代後半の成長分野に集中投資していることがわかるはずです。

2-1. 短期モメンタム上位7銘柄|ブルーム・エナジーら急成長企業の実態

まず短期モメンタム(過去6ヶ月)で選ばれた7銘柄を見ていきましょう。これらは「今、最も勢いがある銘柄」として選出されています。

| 順位 | 銘柄名 | 業種 | 6ヶ月騰落率 |

|---|---|---|---|

| 1位 | ブルーム・エナジー | 資本財・サービス | +491.4% |

| 2位 | ルメンタム・ホールディングス | 情報技術 | +349.9% |

| 3位 | ウエスタンデジタル | 情報技術 | +216.8% |

| 4位 | インスメッド | ヘルスケア | +198.0% |

| 5位 | クレド・テクノロジー・グループ | 情報技術 | +191.3% |

| 6位 | シエナ | 情報技術 | +155.1% |

| 7位 | マイクロン・テクノロジー | 情報技術 | +150.3% |

トップのブルーム・エナジーは、わずか6ヶ月で株価が約5倍になった次世代エネルギー企業です。固体酸化物形燃料電池(SOFC)という技術で、従来の発電方法よりもクリーンで効率的な電力を供給しています。データセンターの電力需要急増により、注目が集まっているのです。

2位のルメンタム・ホールディングスは、光通信や5G通信に使われる光学部品を製造している企業。AIブームでデータ通信量が爆発的に増えているため、その「通信インフラ」を支える企業として株価が急上昇しました。

3位のウエスタンデジタルは、ハードディスクドライブやSSDを製造する大手ストレージ企業。AIの学習には膨大なデータが必要で、そのデータを保存する記憶装置の需要が高まっています。「AIの裏方」として急成長しているわけです。

💡 短期モメンタム銘柄の特徴

短期で選ばれた銘柄の共通点は「AIブームの恩恵を受けている」という点です。エヌビディアのようなチップメーカーだけでなく、通信インフラ、ストレージ、電力供給など、AI産業を支える「裏方企業」に資金が流れ込んでいるのが2025年後半の特徴と言えます。

マイクロン・テクノロジーは半導体メモリの大手で、AIサーバー向けの高性能メモリ(HBM)の需要急増により、業績が急回復しています。これらの銘柄を見ると、「AI革命」が単なるバズワードではなく、実際のビジネスと株価に大きな影響を与えていることがよくわかります。

2-2. 長期モメンタム上位7銘柄|カーバナ・パランティアら3年で20倍超の銘柄群

次に、長期モメンタム(過去36ヶ月)で選ばれた7銘柄を見ていきましょう。こちらは「3年間で継続的に成長してきた実績ある企業」です。

| 順位 | 銘柄名 | 業種 | 36ヶ月騰落率 |

|---|---|---|---|

| 1位 | カーバナ | 一般消費財・サービス | +4,757.3% |

| 2位 | アップラビン | 情報技術 | +4,060.2% |

| 3位 | パランティア・テクノロジーズ | 情報技術 | +2,146.0% |

| 4位 | ロビンフッド・マーケッツ | 金融 | +1,239.8% |

| 5位 | バーティブ・ホールディングス | 資本財・サービス | +1,197.7% |

| 6位 | クレド・テクノロジー・グループ | 情報技術 | +1,174.9% |

| 7位 | インスメッド | ヘルスケア | +1,023.7% |

驚くべきは1位のカーバナです。3年間で株価が約48倍になっています。カーバナはオンライン中古車販売のプラットフォーム企業で、コロナ禍で一時期経営が危ぶまれましたが、事業構造改革に成功して見事にV字回復を果たしました。

3位のパランティア・テクノロジーズは、ビッグデータ分析のパイオニア企業として有名です。政府機関や大企業向けにAIプラットフォームを提供しており、最近ではAIブームに乗って株価が急上昇しました。3年間で約22倍という驚異的な成長です。

📌 カーバナのV字回復ストーリー

2022年末、カーバナの株価は1ドル台まで暴落し「倒産するのでは」と噂されました。しかし経営陣は不採算事業を大胆に整理し、物流センターを集約し、マーケティングコストを削減。その結果、2024年から黒字転換の目処が立ち、株価は急回復しました。この「どん底からの復活劇」が投資家の心を掴んだのです。

4位のロビンフッド・マーケッツは、手数料無料の株式取引アプリで若者を中心に人気を集めています。暗号資産取引の活性化や、米国の個人投資家ブームにより業績が拡大しています。

興味深いのは、エヌビディアやブロードコムといった「誰もが知っている半導体大手」も長期モメンタムに入っている点です。エヌビディアは3年間で約10倍、ブロードコムは約7倍になっています。つまり、このファンドは「知名度の低い中小型株」だけでなく、「実績ある大型成長株」もバランスよく組み入れているわけです。

また、ロケット・ラボ(宇宙輸送)やイオンキュー(量子コンピューティング)など、次世代テクノロジーの先駆者企業も含まれており、「10年後の世界を見据えた投資」という側面も感じられます。

2-3. セクター分析と投資テーマ|AI・半導体・次世代エネルギーへの集中投資

21銘柄全体を俯瞰すると、このファンドが「どんな未来に賭けているか」が見えてきます。セクター(業種)別に分類してみましょう。

| セクター | 銘柄数 | 主な投資テーマ |

|---|---|---|

| 情報技術 | 12社 | AI、半導体、データ分析、クラウド、量子コンピュータ |

| 資本財・サービス | 4社 | 次世代エネルギー、宇宙輸送、社会インフラ |

| ヘルスケア | 2社 | バイオテクノロジー、医薬品開発 |

| 金融 | 2社 | ネット証券、フィンテック |

| 一般消費財・サービス | 1社 | オンライン中古車販売 |

圧倒的に多いのが情報技術セクターで、21銘柄中12社を占めています。これは「2020年代後半の成長エンジンはテクノロジーである」というファンドマネージャーの明確な信念の表れです。

特に注目すべきは、AI関連企業への集中投資です。エヌビディアやブロードコムのようなチップメーカーだけでなく、パランティア(AI分析プラットフォーム)、クラウドフレア(AIセキュリティ)、ウエスタンデジタル(AIデータストレージ)など、AI産業のバリューチェーン全体に投資しているのが特徴です。

次世代エネルギーと宇宙産業への投資も見逃せません。ブルーム・エナジーは燃料電池による次世代発電、ロケット・ラボは小型衛星の打ち上げサービスを提供しています。これらは「10年後に当たり前になっている技術」に先行投資している企業といえます。

一方で、マグニフィセント・セブンと比較すると興味深い違いがあります。メガ7には含まれるアップル、マイクロソフト、アマゾン、テスラ、メタといった超大型株は、このファンドにはほとんど入っていません(エヌビディアとアルファベットのみ)。

つまり、このファンドは「すでに誰もが知っている巨大企業」よりも、「これから大きくなる可能性のある中堅・中小型の成長企業」に重点を置いているのです。これは、より高いリターンを狙う代わりに、ボラティリティ(価格変動)も大きくなることを意味します。

投資テーマをまとめると、以下の4つのキーワードに集約できます。

- AI革命:データ分析、半導体、通信インフラ、ストレージ

- 次世代エネルギー:燃料電池、クリーンエネルギー

- 宇宙産業:小型衛星打ち上げ、宇宙輸送サービス

- デジタル変革:フィンテック、オンラインプラットフォーム

これらのテーマに共感できるか、10年後の世界をこのように予想しているかが、このファンドに投資すべきかどうかの判断基準の一つになるでしょう。もしあなたが「10年後もGAFAMが世界を支配し続ける」と考えるなら、S&P500インデックスの方が適しているかもしれません。一方、「次の10年は新しい企業が台頭する時代だ」と考えるなら、このファンドは魅力的な選択肢となるはずです。

3. マグニフィセント・セブンとSMT米国株式モメンタムファンドの比較

「メガ10越え?」という動画タイトルが示すように、SMT米国株式モメンタムファンドは、マグニフィセント・セブン(メガ7)の対抗馬として注目されています。この章では、両者を徹底的に比較して、どちらに投資すべきかを考えていきましょう。

マグニフィセント・セブンとは、アップル、マイクロソフト、アルファベット(Google)、アマゾン、メタ(Facebook)、テスラ、エヌビディアの7社を指します。この7社だけで、米国株式市場の時価総額の約30%を占めるという圧倒的な存在感を持っています。

3-1. メガ7の直近パフォーマンス分析|6ヶ月・12ヶ月・36ヶ月騰落率

まず、マグニフィセント・セブンの直近パフォーマンスを見てみましょう。SMT米国株式モメンタムファンドの資料に掲載されているデータを基に分析します。

| 銘柄 | 6ヶ月騰落率 | 12ヶ月騰落率 | 36ヶ月騰落率 |

|---|---|---|---|

| アルファベット | +86.4% | +89.5% | +217.0% |

| アップル | +38.8% | +17.5% | +88.4% |

| エヌビディア | +31.0% | +28.0% | +945.9% |

| テスラ | +24.2% | +24.6% | +120.9% |

| アマゾン | +13.8% | +12.2% | +141.6% |

| マイクロソフト | +6.9% | +16.2% | +92.8% |

| メタ | +0.1% | +12.8% | +448.6% |

このデータから、いくつかの重要な事実が見えてきます。まず、メガ7の中でもパフォーマンスには大きなばらつきがあるという点です。

短期(6ヶ月)ではアルファベット(Google)が86.4%と圧倒的ですが、メタはほぼ横ばい、マイクロソフトも一桁台の上昇にとどまっています。つまり、「メガ7に投資すれば安心」というわけではなく、7社の中でも明暗が分かれているのです。

一方、長期(36ヶ月)で見ると、エヌビディアが945.9%(約10倍)、メタが448.6%(約5.5倍)と驚異的なリターンを記録しています。これは、AI革命の恩恵を最も受けた2社といえます。

💡 メガ7の二極化現象

2025年後半のメガ7は「AI勝ち組」と「成長鈍化組」に二極化しています。エヌビディア、メタ、アルファベットはAI投資で業績が急拡大しましたが、アップルはiPhoneの成長が頭打ち、テスラは中国市場での競争激化に苦しんでいます。「メガ7」とひとくくりにせず、個別企業の状況を見極めることが重要です。

では、SMT米国株式モメンタムファンドの組入銘柄と比較するとどうでしょうか。短期モメンタム1位のブルーム・エナジーは6ヶ月で491.4%、長期モメンタム1位のカーバナは36ヶ月で4,757.3%です。数字だけ見れば、メガ7を大きく上回るパフォーマンスを記録しています。

ただし、ここで注意すべきは「過去のパフォーマンスは将来を保証しない」という投資の大原則です。カーバナは3年で48倍になりましたが、その前の2年間は90%以上下落していました。つまり、高いリターンの裏には高いリスクがあることを忘れてはいけません。

3-2. 銘柄分散効果の違い|7銘柄集中 vs 21銘柄均等配分の投資リスク

マグニフィセント・セブンとSMT米国株式モメンタムファンドの最も大きな違いは、「銘柄数」と「分散方法」です。この違いが、リスクとリターンにどう影響するのかを考えてみましょう。

| 比較項目 | メガ7 | SMTモメンタムファンド |

|---|---|---|

| 銘柄数 | 7社 | 21社 |

| 配分方法 | 時価総額加重(大型株中心) | 均等配分(各約4.76%) |

| 企業規模 | 超大型株のみ | 大型〜中小型まで分散 |

| リバランス頻度 | 固定(入替なし) | 年4回(3ヶ月ごと) |

| 1銘柄の影響度 | 約14%(7社均等の場合) | 約4.76% |

21銘柄に分散することの最大のメリットは、「特定の銘柄の暴落リスクを抑えられる」点です。仮にカーバナやブルーム・エナジーが突然50%下落しても、ポートフォリオ全体への影響は2〜3%程度に抑えられます。一方、メガ7ではアップルが50%下落すると、ポートフォリオ全体も約7%下落してしまいます。

また、均等配分の利点は「中小型株の成長効果を最大限に享受できる」点にあります。時価総額加重方式では、すでに巨大になった企業ほど大きな比率を占めるため、小さな企業が10倍になっても全体への影響は限定的です。しかし均等配分なら、カーバナが48倍になった効果がしっかりとポートフォリオに反映されます。

📌 具体例:暴落時のリスク比較

仮にメガ7のうち1社(アップル)が50%下落した場合、均等配分なら全体は7.1%の下落。一方、SMTファンドで1社(ブルーム・エナジー)が50%下落しても、全体は2.4%の下落にとどまります。これが「分散の力」です。

一方、分散しすぎることのデメリットもあります。それは「管理コストがかかる」という点です。年4回の銘柄入れ替えには、調査費用、売買手数料、税金(ファンド内での売買は課税されませんが、市場への影響コストは発生します)がかかります。これが信託報酬0.77%に反映されているわけです。

もう一つの違いは、「成長の持続性」です。メガ7は過去10年間、ほぼ一貫して成長を続けてきた実績があります。一方、SMTファンドの組入銘柄の中には、カーバナのように一度倒産寸前まで行った企業も含まれています。過去3年のパフォーマンスは素晴らしいですが、今後も同じ成長が続く保証はないのです。

結論として、「7銘柄集中」と「21銘柄分散」のどちらが優れているかは、一概には言えません。安定性を重視するならメガ7、爆発的な成長を狙うならSMTモメンタムファンド、という選択になるでしょう。あるいは、両方に投資することで、さらなる分散効果を得るという戦略も考えられます。

3-3. 「メガ10越え」は可能か?|成長ポテンシャルとボラティリティの評価

動画タイトルの「メガ10越え?」という問いに答えましょう。ここでの「メガ10」は、おそらくマグニフィセント・セブンに近い意味、つまり「市場を牽引する大型成長株群」を指していると思われます。SMT米国株式モメンタムファンドは、それを超えるパフォーマンスを出せるのでしょうか?

まず、過去のデータだけを見れば、答えは「イエス」です。組入銘柄の多くがメガ7を上回る騰落率を記録していますし、モメンタム戦略そのものも学術研究で有効性が実証されています。理論的には、「上昇トレンドが続く銘柄に投資し続ける」ことで、市場平均を上回るリターンを得られる可能性は高いのです。

しかし、投資の世界には「うまい話には裏がある」という原則があります。高いリターンの裏には、必ず高いリスクが隠れているのです。

| 評価項目 | メガ7 | SMTモメンタムファンド |

|---|---|---|

| 期待リターン | 中〜高 | 高〜超高 |

| ボラティリティ | 中 | 高〜超高 |

| 下落リスク | 中 | 高 |

| 運用実績 | 10年以上 | なし(2025年12月設定) |

| コスト | 低(0.1%未満) | やや高(0.77%) |

SMTモメンタムファンドの最大の弱点は、「実績がない」という点です。バックテスト(過去データでのシミュレーション)では優れた成績を収めているかもしれませんが、実際の運用では様々な予期せぬ問題が発生します。

例えば、2026年に米国株式市場が大暴落したらどうなるでしょうか。モメンタム戦略は「上昇トレンドが続く」という前提で設計されているため、市場全体が下落トレンドに入ると、組入銘柄も一斉に下落する可能性があります。しかも、中小型株は大型株よりも下落幅が大きくなる傾向があるため、メガ7以上に大きな損失を被るかもしれません。

また、「逆張り戦略」との相性の問題もあります。モメンタム戦略は「順張り(トレンドフォロー)」の典型ですが、市場には「逆張り(割安株投資)」も有効な場面があります。もし2026年が「バリュー株の年」になったら、このファンドのパフォーマンスは市場平均を下回る可能性もあります。

ただし、希望もあります。それは、年4回の銘柄入れ替えによって、トレンド転換に素早く対応できるという点です。市場環境が変わったら、3ヶ月後には新しいモメンタム銘柄に入れ替えられるため、固定ポートフォリオよりも柔軟性があります。

結論として、「メガ10越え」は可能か?答えは「可能だが、保証はない」です。より正確に言えば、「上昇相場では大きく上回る可能性があるが、下落相場では大きく下回るリスクもある」ということです。

したがって、このファンドに投資すべき人は以下のような条件を満たす人です。

- 10年以上の長期投資ができる(短期的な暴落に耐えられる)

- ポートフォリオの10〜20%程度のサテライト投資として位置づけられる

- 年率20%以上の損失を許容できるリスク許容度がある

- AI、次世代エネルギー、宇宙産業などの成長テーマに共感できる

- 設定直後のファンドでも実験的に投資してみたいという好奇心がある

逆に、「絶対に損をしたくない」「安定した運用を求める」「投資の経験が浅い」という方には、まずは低コストのS&P500インデックスファンドから始めることをおすすめします。1年間の運用実績を見てから、このファンドへの投資を検討するのも賢明な戦略でしょう。

投資は「正解」があるものではありません。あなたの年齢、資産状況、リスク許容度、投資目的によって、最適な選択は異なります。この記事が、あなた自身の判断材料の一つになれば幸いです。

4. 投資すべきか?メリット・デメリットとリスク評価

ここまでSMT米国株式モメンタムファンドの仕組みや組入銘柄を詳しく見てきました。では、実際に「あなたは投資すべきなのか?」という最も重要な問いに答えていきましょう。

この章では、客観的な視点でメリットとデメリットを整理し、どんな人に向いていて、どんな人には向いていないのかを明確にします。投資判断は最終的にあなた自身が下すものですが、この章がその判断材料になれば幸いです。

4-1. 5つの投資メリット|高成長株アクセス・NISA対応・次世代産業への分散

まず、SMT米国株式モメンタムファンドに投資することで得られる5つの大きなメリットを見ていきましょう。

✅ メリット1:市場平均を超える高リターンの可能性

モメンタム戦略は学術研究でも有効性が実証されている投資手法です。過去のバックテストでは、S&P500を年率3〜5%上回るリターンを出したというデータもあります。組入銘柄の中には、3年で20倍以上になった企業も含まれており、爆発的な成長のチャンスを掴める可能性があります。

✅ メリット2:次世代産業への簡単アクセス

AI、次世代エネルギー、宇宙産業、量子コンピューティングなど、「10年後の世界を作る企業」に一度に投資できます。個人でこれらの銘柄を調査して選ぶのは非常に難しいですが、このファンド1本で21社に分散投資できるのは大きな魅力です。特にロケット・ラボやイオンキューのような次世代企業は、個人投資家が見つけにくい銘柄です。

✅ メリット3:プロによる定期的な銘柄メンテナンス

年4回(3ヶ月ごと)の銘柄入れ替えにより、常に「今、最も勢いのある銘柄」にポートフォリオが更新されます。個人で21銘柄を管理し、3ヶ月ごとに見直すのは相当な手間ですが、ファンドに任せればその作業を全て代行してくれます。時間がない会社員や主婦の方にとって、これは非常に大きなメリットです。

✅ メリット4:NISA成長投資枠で非課税投資が可能

2024年から始まった新NISAの成長投資枠で購入できるため、将来の利益が全額非課税になります。例えば10年後に投資額が2倍になった場合、通常なら約20%の税金がかかりますが、NISA口座なら税金ゼロ。100万円の利益なら20万円の節税効果です。長期投資を考えているなら、NISA対応は大きなアドバンテージになります。

✅ メリット5:メガ7とは異なる分散効果

マグニフィセント・セブンに投資している人が多い中、このファンドは21銘柄に分散しているため、ポートフォリオ全体のリスク分散になります。「メガ7が下落してもこっちは上がる」という局面もあり得ます。また、均等配分のため、中小型株の爆発的成長の恩恵を最大限受けられるのも魅力です。

特に注目したいのは、「個人では見つけにくい成長株に簡単にアクセスできる」という点です。例えば、ブルーム・エナジーやクレド・テクノロジー・グループといった企業名を、このファンドを知る前に聞いたことがあった人はほとんどいないでしょう。しかし、これらの企業は半年で2〜5倍になっているのです。

また、年4回の銘柄入れ替えは、市場環境の変化に柔軟に対応できる大きなメリットです。もし2026年にAIブームが一段落して、別の分野が注目されるようになったとしても、このファンドは自動的に新しいトレンドを捉えた銘柄に入れ替わります。「一度投資したら放置」という戦略が取れるのは、忙しい現代人にとって理想的です。

4-2. 4つの重大リスク|実績不足・高コスト・ボラティリティ・入替コスト

メリットだけを見ると「今すぐ投資したい!」と思うかもしれませんが、冷静にデメリットとリスクも見ていきましょう。投資で失敗する人の多くは、リスクを軽視してメリットだけを見て判断してしまうからです。

| リスク項目 | 具体的な内容 | 対策・考え方 |

|---|---|---|

| 運用実績なし | 2025年12月設定の新ファンドで、実際の運用成果が未知数 | 最低1年間の実績を確認してから本格投資も検討 |

| 信託報酬0.77% | インデックスファンド(0.09%)の約8倍のコスト | コア資産はインデックス、サテライトで10〜20%配分 |

| 高ボラティリティ | 中小型成長株中心のため価格変動が激しい | 10年以上の長期保有前提、短期売買は避ける |

| 下落相場に弱い | モメンタム戦略は下落トレンドで機能しにくい | 債券や現金など安全資産とのバランスが重要 |

最も重大なリスクは「運用実績がない」という点です。バックテスト(過去データでのシミュレーション)では優れた成績を出していたとしても、実際の運用では想定外の問題が発生することがよくあります。

例えば、2008年のリーマンショックや2020年のコロナショックのような市場の大暴落時に、このファンドがどう対応するのかは未知数です。モメンタム戦略は「上昇トレンドが続く」という前提で設計されているため、市場全体が急落する局面では、組入銘柄も一斉に下落する可能性が高いのです。

⚠️ 具体例:2022年のグロース株暴落

2022年、米国の金利上昇により、成長株(グロース株)は軒並み大暴落しました。カーバナは90%以上下落、テスラも70%近く下落、メタも70%下落しました。もしこの時期にSMT米国株式モメンタムファンドが存在していたら、組入銘柄の多くが暴落していたはずです。モメンタム戦略は「上昇相場では強いが、下落相場では弱い」という特性を理解しておく必要があります。

また、信託報酬0.77%というコストも長期的には無視できません。100万円を10年間運用した場合、年率7%のリターンを仮定すると、信託報酬0.09%のファンドなら約195万円、0.77%のファンドなら約185万円になります。約10万円の差が生まれるわけです。

さらに、年4回の銘柄入れ替えには「隠れたコスト」も発生します。売買時の市場への影響コスト(大量に売買すると株価が動いてしまう)や、短期売買による税効率の悪化などです。これらは信託報酬には含まれませんが、実質的なコストとして運用成績に影響します。

ボラティリティ(価格変動の大きさ)も要注意です。中小型成長株は大型株の2〜3倍のボラティリティがあると言われています。つまり、市場が10%下落したら、このファンドは20〜30%下落する可能性があるということです。100万円投資していたら、70〜80万円になってしまうかもしれません。

ただし、これらのリスクは「理解して対策を取れば管理できる」ものです。次の小見出しで、どんな人に向いていて、どんな投資戦略を取るべきかを具体的に解説します。

4-3. 向いている人・向いていない人|投資判断の7つのチェックポイント

それでは、「あなたはこのファンドに投資すべきか?」を判断するための具体的なチェックリストを見ていきましょう。以下の7つの質問に答えてみてください。

| チェック項目 | 向いている | 向いていない |

|---|---|---|

| 投資期間 | 10年以上の長期投資 | 3年以内の短期投資 |

| リスク許容度 | 年率30%の下落を許容できる | 絶対に損をしたくない |

| ポートフォリオ | 全体の10〜20%のサテライト投資 | 全財産を集中投資 |

| 投資経験 | 株式投資の経験がある | 投資が初めて |

| 投資テーマへの共感 | AI・宇宙・次世代エネルギーに期待 | テーマに関心がない |

| 銘柄管理の手間 | プロに任せたい | 自分で銘柄を選びたい |

| コスト意識 | 高リターンならコストを許容 | 低コスト最優先 |

このチェックリストで「向いている」に5つ以上当てはまるなら、投資を検討する価値があります。逆に「向いていない」が多いなら、まずはS&P500などの低コストインデックスファンドから始めることをおすすめします。

特に重要なのは「投資期間」と「ポートフォリオ配分」の2つです。このファンドは短期的には大きく上下する可能性が高いため、少なくとも10年以上保有する覚悟が必要です。また、全財産を投じるのではなく、ポートフォリオ全体の10〜20%程度に抑えることで、リスクを管理できます。

具体的な投資戦略の例を挙げてみましょう。

- 30代会社員Aさん(投資額500万円の場合)

コア資産:eMAXIS Slim 米国株式(S&P500)に350万円(70%)

サテライト:SMT米国株式モメンタムファンドに50万円(10%)

安全資産:現金・債券に100万円(20%)

→バランスの取れたポートフォリオで、リスクとリターンを両立 - 40代主婦Bさん(投資額200万円の場合)

コア資産:eMAXIS Slim 全世界株式に160万円(80%)

サテライト:SMT米国株式モメンタムファンドに40万円(20%)

→長期的な成長を狙いつつ、新しいチャンスも掴む戦略 - 50代会社員Cさん(投資額1000万円、定年まで10年の場合)

コア資産:インデックスファンドに700万円(70%)

安全資産:債券・現金に250万円(25%)

サテライト:SMT米国株式モメンタムファンドに50万円(5%)

→リタイアが近いため安全資産の比率を高め、冒険は控えめに

年齢や資産状況、リスク許容度によって最適な配分は異なりますが、共通するのは「コア・サテライト戦略」です。コア(中核)は安定したインデックスファンドで固め、サテライト(衛星)として高リターンを狙うアクティブファンドを組み合わせる。この戦略により、リスクを抑えつつ、成長のチャンスも逃さないポートフォリオが構築できます。

また、投資初心者の方には、いきなり大金を投じるのではなく、「お試し投資」から始めることをおすすめします。例えば、まずは月1万円の積立で半年間様子を見る。その間にファンドの値動きや自分の感情(下落時に不安にならないか)を観察する。問題なければ徐々に金額を増やしていく。このアプローチなら、大きな失敗を避けられます。

最後に、「向いていない人」についても明確にしておきます。以下のような方は、このファンドへの投資を避けるべきです。

- 投資が初めてで、基礎知識がない

- 近い将来(3年以内)に使う予定のお金を投資しようとしている

- 価格が下がると夜も眠れなくなるほど心配性

- 「絶対に儲かる」と思い込んでいる

- 借金をしてまで投資しようとしている

投資は「余裕資金」で行うのが鉄則です。生活費や教育費、住宅購入資金など、近い将来必ず使うお金を投資に回してはいけません。また、投資にはリスクがつきものですから、「絶対に儲かる」という保証はどこにもありません。その前提を理解した上で、自分に合った投資判断を下してください。

5. 具体的な投資戦略|ポートフォリオ組入比率と購入タイミング

「投資すべきかどうか」の判断ができたら、次は「どうやって投資するか」という具体的な戦略を考えましょう。この章では、実践的な投資戦略として、ポートフォリオへの組入比率、購入タイミング、そして定期的な見直し方法について解説します。

投資で成功するかどうかは、「何に投資するか」だけでなく、「どのように投資するか」によっても大きく左右されます。正しい投資戦略を身につければ、リスクを抑えながら着実に資産を増やせる可能性が高まります。

5-1. コア・サテライト戦略での位置づけ|推奨配分比率10〜20%の根拠

SMT米国株式モメンタムファンドへの投資を考える際、最も重要なのが「ポートフォリオ全体のどれくらいの割合を投資するか」という点です。ここでおすすめするのが「コア・サテライト戦略」です。

コア・サテライト戦略とは、ポートフォリオを「コア(中核)」と「サテライト(衛星)」の2つに分けて考える方法です。コアには安定した低コストのインデックスファンドを配置し、サテライトには高リターンを狙うアクティブファンドや個別株を配置します。

| 区分 | 配分比率 | 投資先の例 |

|---|---|---|

| コア(中核) | 60〜80% | eMAXIS Slim 米国株式(S&P500) eMAXIS Slim 全世界株式 楽天・全米株式インデックス・ファンド |

| サテライト(衛星) | 10〜20% | SMT米国株式モメンタムファンド FANG+インデックス 個別株(日本・米国) |

| 安全資産 | 10〜20% | 現金・預金 日本国債 米国債券ファンド |

なぜサテライトは10〜20%が適切なのでしょうか。その理由を数字で見てみましょう。

📊 配分比率による損失の影響シミュレーション

ケース1:サテライト10%配分(推奨)

総資産500万円のうち50万円をSMTファンドに投資

→もし50%下落しても損失は25万円(総資産の5%)

→コア資産が無事なら全体への影響は限定的

ケース2:サテライト50%配分(危険)

総資産500万円のうち250万円をSMTファンドに投資

→もし50%下落したら損失は125万円(総資産の25%)

→精神的ダメージが大きく、パニック売りの危険性

結論

サテライトは10〜20%に抑えることで、大きな下落があっても「痛いけど致命傷ではない」レベルに抑えられます。

また、年齢や資産状況によって推奨比率は変わります。以下を参考にしてください。

- 20〜30代(リスク許容度:高):サテライト15〜20%でもOK。時間が味方になる

- 40代(リスク許容度:中):サテライト10〜15%が適切。バランス重視

- 50代以上(リスク許容度:低):サテライト5〜10%に抑える。安全重視

若いうちはリスクを取れる時間があるため、少し積極的に攻めても大丈夫です。一方、定年が近づいてきたら、安全資産の比率を高めて守りを固める戦略に切り替えます。

コア・サテライト戦略のもう一つの利点は、「感情のコントロールがしやすい」という点です。サテライトが大きく下落しても、「全体の10%だから大丈夫」と冷静でいられます。一方、全財産を1つのファンドに集中投資していたら、下落時にパニックになって売ってしまい、損失を確定させてしまうリスクが高まります。

5-2. 買い時判断と積立設定|設定直後ファンドの購入タイミング戦略

「いつ買えばいいの?」これは多くの投資初心者が悩む質問です。SMT米国株式モメンタムファンドのような設定直後のファンドの場合、購入タイミングには特に慎重になるべきです。

結論から言えば、「一括購入」ではなく「時間分散投資(積立)」が賢明です。その理由を説明しましょう。

💡 時間分散投資(ドルコスト平均法)のメリット

- 価格が高い時は少なく、安い時は多く買えるため、平均購入価格が下がる

- 「高値掴み」のリスクを回避できる

- 毎月決まった金額を投資するため、感情に左右されない

- 投資のタイミングを考える必要がなく、ストレスフリー

具体的な購入戦略を3パターン提案します。

| 戦略 | 方法 | 向いている人 |

|---|---|---|

| 慎重派戦略 | 6ヶ月〜1年間は様子見。実績を確認してから月3万円の積立開始 | 初心者・リスクを避けたい人 |

| バランス派戦略 | 少額(月1万円)で積立開始。3ヶ月後に様子を見て増額を検討 | 中級者・テーマに共感する人 |

| 積極派戦略 | すぐに月5万円の積立開始。ただしポートフォリオの10%以内に抑える | 経験者・高リスク許容度の人 |

私が個人的におすすめするのは「バランス派戦略」です。少額から始めることで、「このファンドの値動きに自分は耐えられるか」を実際に体験できます。3ヶ月後、もし「下落しても冷静でいられた」「投資テーマに共感が持てる」と感じたら、積立額を増やせばいいのです。

また、購入タイミングを考える上で、以下のポイントも参考にしてください。

- 基準価額が大きく上昇した直後は避ける:設定後に急騰していたら、少し落ち着くのを待つのも手

- 純資産残高の推移を確認:資金流出が続いているなら要注意(人気が落ちている証拠)

- 市場環境を考慮:米国株式市場全体が過熱気味なら、少し様子見も賢明

- NISA枠の活用:年間240万円の成長投資枠があるなら、月20万円まで積立可能

特に設定直後のファンドは、「初値効果」で一時的に高騰することがあります。投資家の期待が高まり、資金が集中すると、基準価額が本来の価値以上に上がってしまうのです。そのため、少なくとも3ヶ月程度は様子を見て、「実力」を確認してから本格投資するのが賢明です。

また、積立投資の設定は「楽天証券」や「SBI証券」などのネット証券で簡単にできます。一度設定すれば、あとは自動的に毎月購入してくれるので、忙しい会社員や主婦の方でも手間がかかりません。

5-3. 定期チェックポイント|四半期リバランスと1年後の見直し基準

投資を始めたら「買って終わり」ではありません。定期的にポートフォリオをチェックして、必要に応じて見直す(リバランス)ことが重要です。ここでは、具体的なチェック頻度と見直し基準を解説します。

| チェック頻度 | 確認項目 | 判断基準 |

|---|---|---|

| 毎月 | 基準価額の変動 純資産残高の推移 |

情報収集のみ。売買判断はしない |

| 四半期(3ヶ月) | ポートフォリオ全体のバランス SMTファンドの比率 |

目標比率から5%以上ズレたらリバランス |

| 半年 | 運用レポートの確認 組入銘柄の変化 |

戦略に変更がないか確認 |

| 1年 | リターンの評価 投資継続の判断 |

下記の「見直し基準」を参照 |

特に重要なのが「1年後の見直し」です。以下のチェックリストを使って、投資を継続すべきか判断しましょう。

✅ 1年後の見直しチェックリスト

- 継続する条件

- 市場平均(S&P500)と同等以上のパフォーマンス

- 純資産残高が増加または横ばい(資金流出がない)

- 運用方針に大きな変更がない

- 下落時も想定内で、精神的に問題なかった

- 見直しを検討する条件

- 市場平均を大幅に下回る(10%以上)

- 純資産残高が大幅に減少(資金流出が続いている)

- 運用方針が変更された

- 下落時に精神的に耐えられなかった

ただし、注意点があります。それは「短期的なパフォーマンスだけで判断しない」ということです。1年間だけ市場平均を下回ったからといって、すぐに売却するのは早計です。モメンタム戦略は、市場環境によって得意・不得意があるため、3年程度は様子を見る必要があります。

また、リバランスの具体的な方法も知っておきましょう。例えば、SMTファンドが好調で、目標の10%から15%に増えてしまった場合、以下の2つの方法があります。

- 方法1:売却してバランスを戻す

SMTファンドの一部を売却し、インデックスファンドを買い増す。ただし、NISA口座の場合は売却すると非課税枠が消費されるので注意 - 方法2:買い増しでバランスを調整

SMTファンドの積立を一時停止し、インデックスファンドの積立額を増やして比率を調整。こちらの方が税制上有利

私は個人的に「方法2」をおすすめします。売却すると税金や手数料がかかる可能性があるため、買い増しで調整する方が効率的です。

最後に、投資を続ける上で最も大切な心構えをお伝えします。それは「市場の短期的な動きに一喜一憂しない」ということです。毎日基準価額をチェックして、上がった・下がったと気にしていたら、精神的に疲れてしまいます。

投資は「植物を育てる」ようなものです。種を植えて、水をやって、あとは気長に成長を待つ。毎日掘り返して根を確認していたら、植物は育ちません。同じように、投資も「長期的な視点」で見守ることが成功の秘訣なのです。

四半期に一度、ゆっくりとコーヒーを飲みながらポートフォリオを確認する。大きな問題がなければ、そのまま継続する。この「ゆとりのある投資スタイル」こそが、長期的な資産形成につながります。

まとめ|SMT米国株式モメンタムファンドへの投資判断

2025年12月に産声を上げたばかりのSMT米国株式モメンタムファンド。この記事では、その運用戦略から組入銘柄、マグニフィセント・セブンとの比較、そして投資判断のポイントまで、徹底的に分析してきました。

最後に、もう一度重要なポイントを整理しましょう。

📌 この記事の重要ポイント

- 3軸モメンタム戦略で短期・中期・長期の成長銘柄21社に均等分散投資

- AI・半導体・次世代エネルギーなど2020年代後半の成長テーマに集中

- 信託報酬0.77%はアクティブファンドとして標準的な水準

- メガ7よりも高リターンの可能性があるが、同時に高リスクでもある

- 設定直後で実績なしという最大のリスク要因を忘れずに

「結局、投資すべきなの?」という問いに対する私からの答えは、「少額から始めて、1年間様子を見ながら判断する」です。

このファンドには確かに魅力があります。AI革命、次世代エネルギー、宇宙産業といった未来の成長分野に、専門家が厳選した銘柄で投資できる。個人投資家が自分で21銘柄を選んで、3ヶ月ごとに入れ替えるのは現実的ではありません。その手間を0.77%で代行してもらえると考えれば、決して高くはないコストです。

しかし同時に、設定直後で運用実績がないという事実も無視できません。バックテストでどれだけ優れた成績を残していても、実際の相場で同じ結果が出るとは限りません。特に、2026年に市場が暴落した場合、このファンドがどう対応するのか、まだ誰にもわからないのです。

だからこそ、コア・サテライト戦略をおすすめします。資産の80〜90%は低コストのS&P500や全世界株式インデックスファンドで安定運用し、残りの10〜20%をこのような挑戦的なアクティブファンドに投資する。こうすることで、大きな損失を避けながら、高リターンのチャンスも掴めるバランスの取れたポートフォリオが完成します。

投資は「マラソン」です。短期的な上下に一喜一憂するのではなく、10年、20年という長い目で資産を育てていく姿勢が大切です。SMT米国株式モメンタムファンドも、少なくとも5年以上は保有し続ける覚悟で投資すべきでしょう。

最後に、投資初心者の方へのメッセージです。「このファンドが話題だから」「YouTubeで紹介されていたから」という理由だけで飛びつくのは危険です。まずは自分の投資目的を明確にしましょう。老後資金のためなのか、子どもの教育資金のためなのか、それとも資産を増やす楽しみのためなのか。目的が決まれば、自然と取るべきリスクの大きさも見えてきます。

そして、投資を始める前に必ず「緊急予備資金(生活費の3〜6ヶ月分)」を確保してください。これがあれば、株価が暴落しても慌てて売却する必要がなくなります。投資は「余裕資金」で行うもの。この原則を守れば、精神的な余裕を持って相場と向き合えるはずです。

あなたの未来は、今日の小さな一歩から始まります。

SMT米国株式モメンタムファンドへの投資を検討するにせよ、別のファンドを選ぶにせよ、大切なのは「学び続けること」と「行動すること」です。この記事があなたの投資判断の一助となり、豊かな未来への第一歩につながることを心から願っています。

さあ、あなたはどうしますか?まずは証券口座を開設して、少額から積立投資を始めてみませんか?未来のあなたが、今日の決断に感謝する日が必ず来るはずです。

🚀 投資の第一歩を踏み出そう

この記事を読んだだけで満足せず、ぜひ行動に移してください。証券会社のサイトでファンド情報をチェックする、少額から積立設定をする、投資仲間と情報交換をする。小さな行動の積み重ねが、あなたの資産を大きく育てていきます。

※投資は自己責任です。この記事の内容は投資助言ではなく、情報提供を目的としています。最終的な投資判断はご自身で行ってください。

コメント