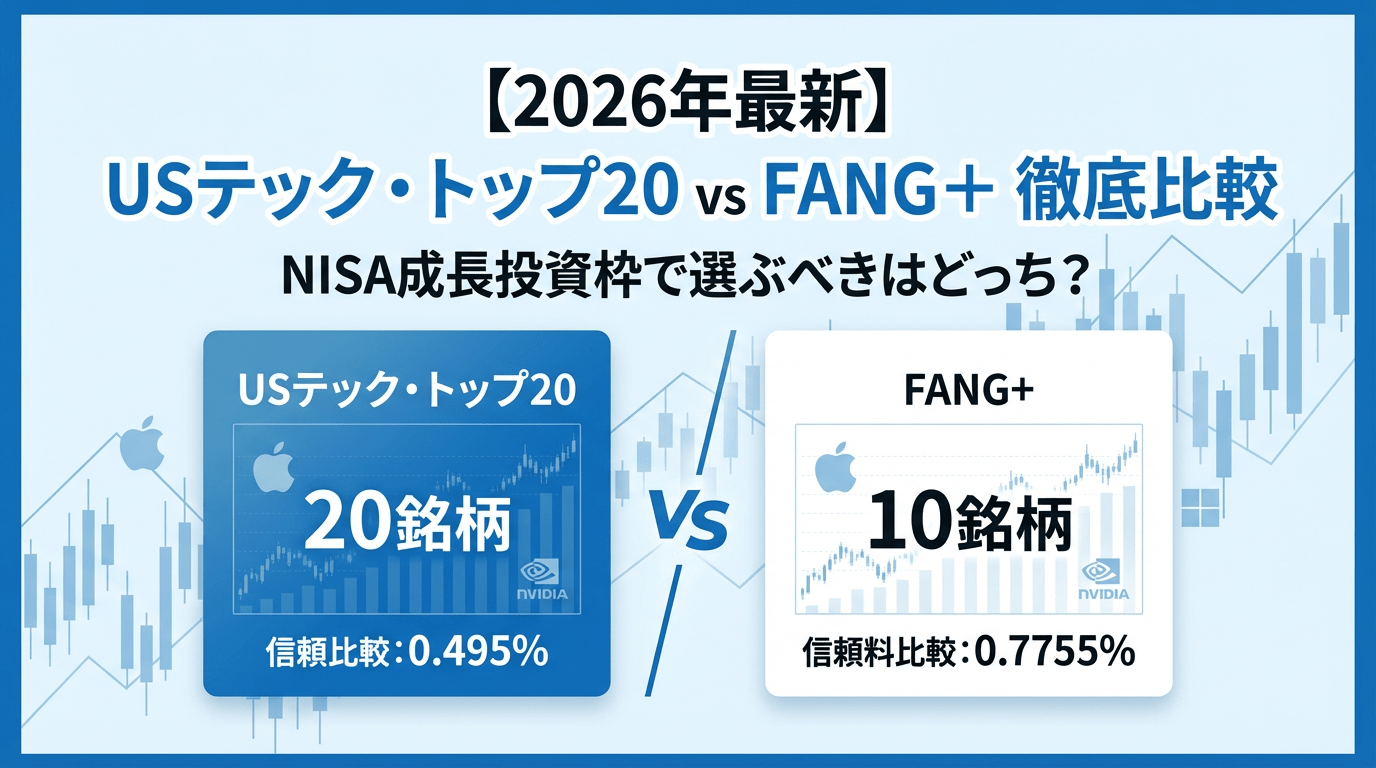

2026年のNISA戦略で注目を集める「一歩先いくUSテック・トップ20インデックス」と「iFreeNEXT FANG+インデックス」。どちらも米国のテクノロジー企業に集中投資するファンドですが、銘柄数、コスト、パフォーマンス、NISA制度上の位置づけに明確な違いがあります。この記事では、最新データを基に両者を徹底比較し、あなたに最適な投資信託の選び方をわかりやすく解説します。

📋 この記事でわかること

- USテックトップ20とFANG+の構成銘柄・組入方式の違い

- 信託報酬の比較と長期コストへの影響(36%のコスト差)

- 過去パフォーマンスと2026年の成長見通し

- NISA制度(つみたて枠・成長枠)での使い分け戦略

- 投資判断のための具体的チェックリストとアクションプラン

📑 目次

1. USテックトップ20 vs FANG+|基本情報と構成銘柄の違いを徹底比較

「米国テック株に投資したいけど、USテックトップ20とFANG+って何が違うの?」そんな疑問をお持ちのあなたへ。この章では、両ファンドの構成銘柄数、組入方式、投資対象セクターの3つの視点から、それぞれの特徴を分かりやすく解説します。

実は、どちらも「米国のビッグテック企業に投資する」という点では同じですが、投資する銘柄の数や選び方が大きく異なります。この違いを理解することで、あなたの投資スタイルやリスク許容度に合ったファンドを自信を持って選べるようになります。2026年の新NISA戦略として、どちらのファンドがあなたに適しているのか、一緒に見ていきましょう。

1-1. 構成銘柄数と分散効果の違い(20銘柄 vs 10銘柄)

まず最も基本的な違いは、投資する企業の数です。USテックトップ20は名前の通り20銘柄に分散投資するのに対し、FANG+は10銘柄に集中投資します。

「たった10銘柄の違いでそんなに変わるの?」と思うかもしれません。でも実は、この差は投資のリスクとリターンに大きな影響を与えます。投資の世界には「卵は一つのカゴに盛るな」という有名な格言があります。これは、リスクを分散することの大切さを教えてくれています。

20銘柄に分散するUSテックトップ20は、もし1社の株価が大きく下落しても、他の19社がカバーしてくれる可能性が高くなります。例えば、ある企業が新製品の発表に失敗して株価が20パーセント下落したとしても、ファンド全体への影響は限定的です。一方、10銘柄のFANG+では、1社あたりの影響力が約2倍になるため、同じ下落でもファンド全体により大きな影響を及ぼします。

💡 分散投資の基本

銘柄数が多いほどリスクは分散されますが、その分、大きなリターンを得るチャンスも薄まります。逆に、銘柄数が少ないと、当たれば大きなリターンが期待できますが、外れた時のダメージも大きくなります。これは投資の「トレードオフ」と呼ばれる関係です。

具体的な構成を見てみましょう。USテックトップ20には、Apple、Microsoft、NVIDIA、Amazon、Metaといった超大型株に加えて、Adobe、Salesforce、Qualcomm、2025年12月に新規採用されたマイクロンテクノロジーなど、中堅テック企業も含まれています。これにより、ビッグテックだけでなく、成長中の企業の恩恵も受けられる設計になっています。

一方、FANG+の10銘柄は、Meta、Amazon、Netflix、Google(Alphabet)、Apple、Microsoft、NVIDIA、Tesla、Broadcom、Snowflakeなど、より厳選された企業で構成されています。各銘柄に均等に10パーセントずつ投資するため、時価総額が小さめの企業でも大型株と同じ影響力を持つのが特徴です。

1-2. 組入方式の比較:時価総額加重 vs 均等分散の特徴

次に重要なのが「組入方式」の違いです。これは、ファンドが各銘柄にどのような比率で投資するかを決める方法のことです。

USテックトップ20は「時価総額加重平均」という方式を採用しています。これは、企業の時価総額が大きいほど、ファンド内での比率も高くなる仕組みです。つまり、AppleやMicrosoftのような巨大企業の比率が高く、小さな企業の比率は低くなります。

一方、FANG+は「均等分散」という方式で、どの企業も10パーセントずつ均等に組み入れます。これにより、時価総額が小さめの企業でも、Appleのような巨大企業と同じ影響力を持つことになります。

| 項目 | USテックトップ20 | FANG+ |

|---|---|---|

| 組入方式 | 時価総額加重平均 | 均等分散(各10%) |

| 大型株の影響 | 非常に大きい | 他の銘柄と同じ |

| 小型株の影響 | 限定的 | 大型株と同じ |

| リバランス頻度 | 年2回(6月・12月) | 四半期ごと(年4回) |

この違いが実際の運用にどう影響するか、具体例で見てみましょう。例えば、2024年から2025年にかけて、NVIDIA(エヌビディア)の株価がAIブームで急騰しました。時価総額加重方式のUSテックトップ20では、NVIDIAの比率が自動的に高まり、その恩恵を大きく受けることができました。

一方、均等分散のFANG+では、NVIDIAが急騰しても比率は10パーセントのままです。ただし、四半期ごとのリバランスで、値上がりした分を売却して他の銘柄を買い足すため、利益確定の効果もあります。これは「高く売って安く買う」という投資の基本を自動で実行してくれる仕組みです。

どちらが優れているかは一概に言えません。時価総額加重は市場の流れに素直に乗れる一方、均等分散は自動的に利益確定とバランス調整をしてくれます。あなたが「波に乗りたい」タイプなら時価総額加重、「バランスを保ちたい」タイプなら均等分散が向いているかもしれません。

1-3. 投資対象セクターとテーマ性の違いを理解する

最後に、両ファンドが投資する「テーマ」や「セクター」の違いを見ていきましょう。これも意外と重要なポイントです。

USテックトップ20は、自動化、クラウド、コンテンツ・プラットフォーム、eコマース、半導体という5つのテーマに合致する企業を選んでいます。つまり、単に「大きなテック企業」を選ぶのではなく、「未来のトレンドを牽引する技術を持つ企業」を重視しているのです。

例えば、2025年12月に新規採用されたマイクロンテクノロジーは、AIの発展に欠かせないメモリチップを製造する企業です。これは「半導体」というテーマに合致しており、今後のAI市場拡大の恩恵を受けると期待されています。このように、USテックトップ20は年2回のリバランスで、常に最新のテクノロジートレンドを反映した銘柄構成を保っています。

一方、FANG+は元々「FANG」と呼ばれたFacebook(現Meta)、Amazon、Netflix、Google(Alphabet)という4社を中心に、次世代テクノロジーで人々の生活に大きな影響力を持つ企業を選んでいます。こちらは「知名度」や「影響力」をより重視した選定基準と言えます。

⚠️ 注意ポイント

どちらのファンドも「米国テック株」に集中投資するため、テクノロジーセクター全体が不調になると、両方とも大きく下落する可能性があります。全世界株式やS&P500といった分散型ファンドと組み合わせる「コア・サテライト戦略」がおすすめです。

実際の投資家の声を見てみましょう。SNSでは「M7企業(マグニフィセント7)への確信が強ければFANG+、他のテック企業の成長も期待するならUSテックトップ20」という意見が多く見られます。つまり、Apple、Microsoft、Google、Amazon、Meta、NVIDIA、Teslaの7社だけで十分と考えるならFANG+、それ以外にも成長企業があると考えるならUSテックトップ20という選び方です。

また、ビジネスインサイダーの記事では「USテックトップ20は過去7年半で約7.8倍に成長し、S&P500やNASDAQ100を上回っている」と報じられています。これは、テーマ重視の銘柄選定が実際に成果を上げていることを示しています。

結論として、USテックトップ20は「広く浅く・トレンド重視」、FANG+は「狭く深く・実績重視」と言えます。あなたが未来のテクノロジートレンドに賭けたいなら前者、既に実績のある巨大企業に集中したいなら後者が適しているでしょう。次の章では、この2つのファンドの「コスト」の違いについて詳しく見ていきます。長期投資では、わずかなコストの差が大きな違いを生むことがあるため、しっかりチェックしていきましょう。

2. 信託報酬とコスト構造|USテックトップ20とFANG+の費用比較

投資信託を選ぶとき、リターンだけを見ていませんか?実は、信託報酬などのコストは長期投資において非常に重要です。わずか0.5パーセントの差でも、10年、20年と積み重なると、数十万円の違いになることもあります。

この章では、USテックトップ20とFANG+の信託報酬の正確な数値、実質的なコスト構造、そして長期保有時にどれだけの差が生まれるのかを、具体的な数字で比較していきます。コストを理解することで、真のリターンを最大化する投資判断ができるようになります。

2-1. 信託報酬の正確な数値と実質コストの内訳

まず、正確な信託報酬を確認しましょう。ここで重要なのは、「表示されている信託報酬」と「実質的な信託報酬」の違いを理解することです。

USテックトップ20の信託報酬は年率0.495パーセント(税込)です。これは実質信託報酬も同じ0.495パーセントです。一方、FANG+の信託報酬は年率0.7755パーセント(税込)となっています。

| ファンド名 | 信託報酬(年率・税込) | 差額 |

|---|---|---|

| USテックトップ20 | 0.495% | 0.2805% |

| FANG+ | 0.7755% |

この0.2805パーセントの差は、一見すると小さく見えるかもしれません。しかし、投資の世界では「塵も積もれば山となる」です。年率で約0.28パーセントの差があるということは、USテックトップ20はFANG+より約36パーセントコストが安いということになります。

信託報酬とは、ファンドを運用・管理してもらうために、私たち投資家が毎年支払う手数料のことです。これは保有している限り毎年かかるコストなので、投資額が大きく、保有期間が長いほど、その影響は大きくなります。

💡 信託報酬の仕組み

信託報酬は、ファンドの基準価額から毎日少しずつ自動的に差し引かれます。つまり、私たちが見ている基準価額は、すでに信託報酬が引かれた後の金額なのです。そのため、普段は信託報酬を支払っている実感がないかもしれませんが、確実にコストとして発生しています。

なぜUSテックトップ20の方が信託報酬が安いのでしょうか?理由の一つは、インデックス運用の効率性です。USテックトップ20は、特定の指数に連動するように機械的に運用されるため、ファンドマネージャーが個別に銘柄を選ぶ必要がなく、運用コストを抑えられます。

また、FANG+は四半期ごと(年4回)にリバランスを行うのに対し、USテックトップ20は年2回のリバランスです。リバランスの度に売買が発生し、その取引コストもファンド内で発生します。これが「隠れコスト」として、実質的な運用成績に影響を与える可能性があります。

2-2. 10年・20年保有時の累積コスト差を試算

それでは、実際に長期保有した場合、コストの差がどれだけの金額になるのか計算してみましょう。ここでは、100万円を投資して、年率5パーセントで運用できたと仮定します。

| 保有期間 | USテックトップ20 累積コスト |

FANG+ 累積コスト |

差額 |

|---|---|---|---|

| 10年 | 約6万2,000円 | 約9万7,000円 | 約3万5,000円 |

| 20年 | 約13万1,000円 | 約20万5,000円 | 約7万4,000円 |

| 30年 | 約21万4,000円 | 約33万5,000円 | 約12万1,000円 |

この表を見ると、20年で約7万4,000円、30年では約12万1,000円もの差が生まれることが分かります。これは100万円投資した場合の試算なので、もし500万円投資していれば、この5倍の差額になります。

「でも、FANG+の方がリターンが高ければ、コストの差なんて関係ないんじゃない?」と思うかもしれません。その通りです。重要なのは「コストを差し引いた後の実質リターン」です。

例えば、FANG+が年率10パーセントのリターンを出し、USテックトップ20が年率9パーセントのリターンだった場合、コストを差し引いた後の実質リターンは、FANG+が約9.22パーセント、USテックトップ20が約8.51パーセントとなり、FANG+の方が有利です。

しかし、もし両ファンドのリターンが同じだった場合、当然コストの安いUSテックトップ20の方が手元に残る金額は多くなります。過去の実績を見ると、両ファンドのリターンはほぼ互角という評価が多いため、コストの差がそのまま最終的な資産額の差になる可能性が高いのです。

2-3. リバランス頻度が隠れコストに与える影響

信託報酬以外にも、見えにくいコストがあります。それが「売買委託手数料」や「税金」といったリバランスに伴う隠れコストです。

USテックトップ20は年2回(6月と12月)、FANG+は四半期ごと(年4回)にリバランスを行います。リバランスとは、ファンドの構成銘柄や比率を見直して、元の状態に戻したり、新しい銘柄に入れ替えたりする作業です。

このリバランスの度に、株式の売買が発生します。売買には証券会社への手数料がかかり、売却時には利益に対して税金も発生します(ただし、ファンド内では繰り延べられる仕組みもあります)。これらのコストは信託報酬には含まれていないため、「隠れコスト」と呼ばれます。

⚠️ リバランスの影響

頻繁なリバランスは最新のトレンドを反映できる一方、売買コストも増えます。例えば、FANG+の四半期リバランスは、急成長した銘柄の利益を定期的に確定できますが、その分の取引コストも年4回発生します。USテックトップ20は年2回なので、その半分のコストで済みます。

実際の投資家の声を見てみると、Yahoo!ファイナンスの掲示板では「銘柄入替・分散・当日約定の機能性、信託報酬の差からも長期NISAなら尚更USテックトップ20を選ぶ」というコメントが多く見られます。つまり、長期投資を考えるなら、コストの安さは大きなアドバンテージになるという認識が広がっているのです。

また、両ファンドとも新NISA対応ですが、USテックトップ20は成長投資枠のみ、FANG+はつみたて投資枠と成長投資枠の両方で購入できます。つみたて投資枠で買える商品は、金融庁が定めた厳しい基準をクリアしたファンドのみです。FANG+がつみたて投資枠対象になっているのは、長期保有に適した商品として認められている証とも言えます。

ただし、つみたて投資枠は毎月定額の積立しかできないため、まとまった資金を一括投資したい場合は、成長投資枠を使う必要があります。この点では、両ファンドとも成長投資枠で購入できるため、選択肢は同じです。

結論として、コスト面ではUSテックトップ20が優位です。ただし、FANG+には四半期リバランスによる利益確定効果や、つみたて投資枠対応というメリットもあります。あなたが「とにかくコストを抑えたい」なら前者、「定期的な利益確定や積立投資を重視したい」なら後者が向いているでしょう。次の章では、両ファンドの過去のパフォーマンス実績を詳しく見ていきます。コストも大事ですが、最終的にはリターンとのバランスが重要です。一緒に確認していきましょう。

3. パフォーマンス実績とリターン分析|過去データから見る成長性

投資信託を選ぶ最大の理由は、やはり「リターン」ですよね。この章では、USテックトップ20とFANG+の過去のパフォーマンス実績を徹底的に分析します。どちらがより高いリターンを出してきたのか、そしてS&P500やNASDAQ100といった代表的な指数と比べてどうなのか、具体的な数字で見ていきましょう。

ただし、「過去の実績は未来を保証しない」という投資の大原則も忘れてはいけません。それでも、過去のデータを分析することで、ファンドの特性やリスクを理解することができます。これは賢い投資判断をするための重要な材料になります。

3-1. USテックトップ20の1年リターン21.92%の実力

まず、USテックトップ20の直近の実績を見てみましょう。2025年12月29日時点のデータによると、1年リターンは21.92パーセント、さらに驚くべきことに6ヶ月リターン(年率換算)は62.66パーセントという数字を記録しています。

これがどれだけすごい数字なのか、具体例で考えてみましょう。もしあなたが2024年12月に100万円をUSテックトップ20に投資していたら、1年後には約121万9,200円になっていた計算です。つまり、21万9,200円の利益が出ていたことになります。

| 期間 | リターン(年率) | 100万円投資の場合 |

|---|---|---|

| 1年 | 21.92% | 約121万9,200円(+21万9,200円) |

| 6ヶ月(年率換算) | 62.66% | 半年で約127万5,400円(+27万5,400円) |

なぜこれほど高いリターンが実現できたのでしょうか?その最大の理由は、2024年後半から2025年にかけてのAIブームの加速です。NVIDIAをはじめとするAI関連企業の株価が急騰し、AppleやMicrosoftなどのビッグテック企業もAI機能の実装で業績を伸ばしました。

特に注目すべきは、2025年12月のリバランスでマイクロンテクノロジーが新規採用されたことです。マイクロンは、AIの発展に欠かせないメモリチップを製造する企業で、今後のAI市場拡大の恩恵を受けると期待されています。このように、USテックトップ20は年2回のリバランスで、常に最新のテクノロジートレンドを反映した銘柄構成を保っています。

💡 基準価額の成長

USテックトップ20の基準価額は、2025年12月29日時点で17,585円に達しています。ファンドは通常、設定時の基準価額を10,000円としてスタートするため、設定以来約75.85パーセントの上昇を記録していることになります。これは設定時に投資していた人が、大きな利益を得ていることを意味します。

また、楽天証券のデータによれば、USテックトップ20の6ヶ月リターン62.66パーセントは、同カテゴリー(テック株集中投資ファンド)の平均47.21パーセントを大きく上回っています。これは、単にテック株ブームに乗っただけでなく、銘柄選定の精度が高かったことを示しています。

ただし、注意すべき点もあります。このような高リターンは、主に株価上昇による「キャピタルゲイン」です。USテックトップ20の12ヶ月分配金利回りは12.42パーセント(税引前)と表示されていますが、これは過去に出た分配金の合計であり、今後も同じように出る保証はありません。長期投資では、分配金よりも基準価額の成長を重視すべきです。

3-2. FANG+の10年で約15倍という驚異的成長記録

一方、FANG+はさらに長い歴史を持ち、その実績は圧倒的です。FANG+指数は過去10年で約15倍から18倍に成長したと報じられています。これがどれほどすごいか、具体的に計算してみましょう。

もし10年前(2015年頃)に100万円をFANG+に投資していたら、現在は約1,500万円から1,800万円になっていた計算です。つまり、1,400万円以上の利益が出ていたことになります。これは驚異的な数字です。

| 投資期間 | 成長倍率 | 100万円投資の場合 |

|---|---|---|

| 10年間 | 約15〜18倍 | 約1,500万〜1,800万円 |

| 年平均リターン | 約30〜35% | 複利効果で大きく成長 |

この成長を支えたのは、Meta(Facebook)、Amazon、Netflix、Google(Alphabet)、Apple、Microsoft、NVIDIA、Teslaといった企業の急成長です。これらの企業は、この10年で世界経済を大きく変えました。スマートフォンの普及、クラウドコンピューティング、動画配信サービス、電気自動車、そしてAI技術。これらすべてが、FANG+に含まれる企業によって推進されてきました。

特に注目すべきは、FANG+の「均等分散」という戦略です。10銘柄それぞれに10パーセントずつ投資することで、ある銘柄が急成長した時にその恩恵を均等に受けられる仕組みになっています。例えば、NVIDIAが10倍に成長した場合、ファンド全体でも10パーセント分の恩恵を受けられます。

日本経済新聞の記事によると、「FANG+は過去10年で約18倍に成長した」と報じられています。これは年平均リターンに換算すると、約30パーセントから35パーセントという驚異的な数字です。ただし、これは過去の実績であり、今後も同じリターンが続く保証はありません。

⚠️ 高リターンの裏側

FANG+の高リターンの裏には、高いリスクもあります。例えば、2022年にはテック株全体が大きく下落し、FANG+も一時的に30パーセント以上下落した時期がありました。高リターンを狙うなら、そうした下落局面にも耐えられるリスク許容度が必要です。

また、FANG+の純資産総額は約8,900億円と、USテックトップ20よりも圧倒的に大きな規模を誇ります。これは多くの投資家から信頼されている証拠とも言えます。純資産額が大きいファンドは、運用が安定しやすく、急な解約にも対応しやすいというメリットがあります。

3-3. S&P500・NASDAQ100との比較で見る相対パフォーマンス

それでは、両ファンドが代表的な指数と比べてどれだけ優れているのか、相対的なパフォーマンスを見てみましょう。ここでは、米国株式市場全体を代表するS&P500と、テック株中心のNASDAQ100と比較します。

| 指数・ファンド | 1年リターン(概算) | 特徴 |

|---|---|---|

| USテックトップ20 | 21.92% | 米国テック株20銘柄集中投資 |

| FANG+ | 約25〜30% | 米国テック株10銘柄均等分散 |

| S&P500 | 約15〜18% | 米国株式市場全体(500銘柄) |

| NASDAQ100 | 約20〜23% | ナスダック上場大型株100銘柄 |

この表から分かるように、USテックトップ20とFANG+は、S&P500を大きく上回るパフォーマンスを示しています。これは、テック株に集中投資することで、市場全体の平均を超えるリターンを狙える可能性があることを示しています。

特に注目すべきは、過去7年半でUSテックトップ20は約7.8倍に成長し、S&P500やNASDAQ100を上回っているという点です。これは、単にテック株に投資するだけでなく、「自動化、クラウド、eコマース、半導体」といったテーマに合致する企業を厳選することで、より高いリターンを実現していることを示しています。

一方、S&P500は米国株式市場全体に分散投資するため、リターンは控えめですが、その分リスクも低くなります。例えば、テック株が不調でも、ヘルスケアやエネルギーなど他のセクターが好調なら、ダメージを抑えられます。

実際の投資家の声を見てみると、SNSでは「FANG+とUSテックトップ20は互角」という意見が多く見られます。Business Insiderの記事でも、「M7企業(マグニフィセント7)に対する確信が強ければM7やFANG+を、他のテック企業が伸びる可能性も信じるならUSテックトップ20で分散するのがおすすめ」と指摘されています。

結論として、過去のパフォーマンスではFANG+がやや優位ですが、USテックトップ20も十分に高いリターンを記録しています。どちらも市場平均を大きく上回る成績を残しており、2026年も引き続き高成長が期待されます。ただし、高リターンの裏には高リスクもあることを忘れずに、自分のリスク許容度に合った投資判断をすることが大切です。次の章以降では、リスク特性やNISA活用戦略について詳しく解説していきます。

4. リスク特性とボラティリティ|集中投資のメリットとデメリット

「高いリターンが期待できるのは分かったけど、リスクはどうなの?」そんな不安を抱えているあなたへ。この章では、USテックトップ20とFANG+のリスク特性、ボラティリティ、下落時の影響を詳しく解説します。

投資の世界には「ハイリスク・ハイリターン」という原則があります。高いリターンを狙う以上、それに見合ったリスクも覚悟しなければなりません。しかし、リスクを正しく理解し、適切に対処することで、怖がりすぎることなく賢く投資できるようになります。一緒にリスクと向き合い、冷静な投資判断ができるようになりましょう。

4-1. テック株特有の価格変動リスクを数値で理解する

まず、「リスク」とは何かを正しく理解しましょう。投資の世界で言う「リスク」とは、価格の変動幅(ボラティリティ)のことを指します。つまり、上がったり下がったりする振れ幅が大きいほど、リスクが高いということです。

テクノロジー株は、他のセクターに比べてボラティリティが高いことで知られています。なぜなら、テクノロジー業界は変化が激しく、新製品の成功や失敗、規制の変更、競合の出現などによって、株価が大きく動くからです。

例えば、2022年にはテック株全体が大きく下落しました。金利上昇への懸念や景気後退への不安から、投資家がリスクの高いテック株を売却したためです。この時、FANG+は一時的に30パーセント以上下落しましたが、その後2023年から2024年にかけてAIブームで急回復し、最終的には下落前の水準を大きく超えました。

💡 リスクの測り方

投資の世界では、「標準偏差」という指標でリスクを測ります。これは、リターンのばらつき度合いを示す数値です。例えば、年率リターンが20パーセントで標準偏差が15パーセントのファンドは、実際のリターンが5パーセントから35パーセントの範囲で変動する可能性が高いということです。テック株集中投資ファンドの標準偏差は、通常20パーセントから30パーセント程度と、S&P500(約15パーセント)より高くなります。

USテックトップ20とFANG+のリスク水準を比較してみましょう。日経新聞のデータによると、USテックトップ20のリスク(年率)は約26.17パーセントです。一方、FANG+も同程度か、やや高めのリスク水準と推定されます。これは、両ファンドともテック株に集中投資している以上、避けられないリスクと言えます。

ただし、銘柄数の違いによる影響もあります。20銘柄に分散するUSテックトップ20は、10銘柄のFANG+に比べて、若干リスクが分散されています。例えば、ある1社が大きく下落した場合、USテックトップ20では全体の5パーセント程度の影響ですが、FANG+では10パーセントの影響を受けます。

具体的な例を挙げましょう。2024年に、ある大手テック企業の新製品発表が期待外れで、株価が一日で15パーセント下落したとします。USテックトップ20では、その企業の組入比率が仮に5パーセントなら、ファンド全体では0.75パーセント(5%×15%)の下落で済みます。しかし、FANG+で均等分散の10パーセントなら、1.5パーセント(10%×15%)の下落となり、影響は約2倍になります。

4-2. 為替リスクと米国市場集中リスクへの対策

次に重要なのが、為替リスクです。USテックトップ20もFANG+も、米国株に投資するファンドなので、為替の変動が投資成績に大きく影響します。

例えば、あなたが100万円を投資して、ファンドの株価が10パーセント上昇したとします。本来なら110万円になるはずですが、もし同じ期間に円高が進んで、1ドル=140円から1ドル=130円になったとしたら、どうなるでしょうか?

| シナリオ | 株価変動 | 為替変動 | 最終的なリターン |

|---|---|---|---|

| 為替変動なし | +10% | 変動なし | +10% |

| 円高進行 | +10% | 140円→130円(-7.1%) | 約+2.2% |

| 円安進行 | +10% | 140円→150円(+7.1%) | 約+17.8% |

この表から分かるように、為替の影響は非常に大きいです。株価が10パーセント上がっても、円高が進めばリターンは大きく減ってしまいます。逆に、円安が進めば、リターンはさらに増幅されます。

2024年から2025年にかけて、円安が進んだことで、米国株投資をしていた日本人投資家は大きな恩恵を受けました。USテックトップ20の高いリターンには、この為替効果も含まれています。ただし、今後も円安が続く保証はありません。円高に転じた場合、株価が上昇していても日本円ベースでのリターンは減少する可能性があります。

また、米国市場集中リスクも考慮すべきです。USテックトップ20もFANG+も、投資先は100パーセント米国企業です。もし米国経済が不況に陥ったり、米国の政策が大きく変更されたりした場合、両ファンドとも大きな影響を受けます。

⚠️ リスク分散の重要性

為替リスクや市場集中リスクを完全に避けることはできませんが、ポートフォリオ全体で分散することで影響を和らげられます。例えば、資産の50パーセントを全世界株式(オルカン)や日本株に投資し、残り50パーセントを米国テック株に投資するという戦略です。これにより、円高や米国市場の下落があっても、ポートフォリオ全体への影響は半分で済みます。

実際の投資家の対策を見てみましょう。SNSでは「テック株ファンドはサテライト(攻めの部分)として全体の20パーセントから30パーセントに抑え、残りはコア(守りの部分)として全世界株式やS&P500に投資している」という声が多く見られます。これは賢明なアプローチです。

4-3. 景気後退時のドローダウン(下落率)シミュレーション

最後に、最悪のシナリオを想定してみましょう。「ドローダウン」とは、ピーク(最高値)からどれだけ下落したかを示す指標です。これを知ることで、心の準備ができます。

過去のデータを見ると、テック株集中投資ファンドは、市場全体が下落する局面で、より大きく下落する傾向があります。例えば、2022年の金利上昇局面では、S&P500が約18パーセント下落したのに対し、NASDAQ100(テック株中心)は約33パーセント下落しました。FANG+も同様に30パーセント以上下落したと報じられています。

| 過去の下落局面 | S&P500下落率 | テック株下落率(推定) |

|---|---|---|

| 2022年金利上昇 | -18% | -30%〜-35% |

| 2020年コロナショック | -34% | -40%〜-45% |

| 2008年リーマンショック | -57% | -60%〜-70% |

この表は衝撃的かもしれません。もし100万円投資していたら、最悪の場合30万円から70万円に減ってしまう可能性があるということです。しかし、ここで重要なのは、これらの下落は一時的なものであり、その後回復しているという事実です。

例えば、2020年のコロナショックでは、3月に大きく下落しましたが、その後わずか数ヶ月で元の水準に回復し、2021年には過去最高値を更新しました。2022年の下落も、2023年から2024年のAIブームで完全に回復し、さらに上昇しています。

つまり、長期投資を前提とするなら、一時的な下落は「買い場」とも言えます。実際、多くの成功した投資家は、市場が下落した時にこそ追加投資をして、その後の回復で大きな利益を得ています。

ただし、これは「精神的に耐えられるか」という問題でもあります。もしあなたが100万円投資して、それが一時的に70万円に減った時、パニックにならずに保有し続けられますか?それとも、怖くなって損切りしてしまいますか?

この答えは人それぞれです。だからこそ、自分のリスク許容度を正しく理解し、それに合った投資額を設定することが重要なのです。一般的には、「失っても生活に支障がない余裕資金」で投資することが推奨されます。

結論として、USテックトップ20もFANG+も高リスク・高リターンのファンドです。大きなリターンを期待できる一方、30パーセント以上の下落も覚悟する必要があります。しかし、長期投資を前提とし、分散投資を心がけ、自分のリスク許容度に合った投資額を守れば、このリスクは十分にコントロール可能です。次の章では、実際にNISAを活用してどう投資すべきか、具体的な戦略を解説します。リスクを理解した上で、賢く投資する方法を一緒に学んでいきましょう。

5. NISA活用戦略とポートフォリオ構築法|2026年最適な投資プラン

いよいよ最終章です!ここまで両ファンドの特徴、コスト、パフォーマンス、リスクを学んできました。この章では、2026年の新NISA戦略として、実際にどう投資すべきかを具体的に解説します。

新NISAは2024年にスタートした制度で、2026年は3年目に突入します。多くの人がすでに投資を始めていますが、「これで本当に正しいのか?」と不安に思っている方も多いでしょう。この章では、あなたの投資スタイルやリスク許容度に合わせた最適なプランを提案します。読み終わる頃には、自信を持って投資できるようになっているはずです。

5-1. つみたて投資枠 vs 成長投資枠での使い分け方

新NISAには、つみたて投資枠(年間120万円まで)と成長投資枠(年間240万円まで)の2つがあります。この2つをどう使い分けるかが、成功の鍵を握ります。

まず基本を整理しましょう。つみたて投資枠は、金融庁が認めた長期・積立・分散投資に適した投資信託のみが対象です。一方、成長投資枠は、個別株や幅広い投資信託が対象になります。USテックトップ20は成長投資枠のみ、FANG+は両方の枠で購入可能です。

| 項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資上限 | 120万円 | 240万円 |

| 投資方法 | 定期積立のみ | 一括・積立どちらも可 |

| USテックトップ20 | 購入不可 | 購入可能 |

| FANG+ | 購入可能 | 購入可能 |

では、実際にどう使い分けるべきでしょうか?ここでは3つのパターンを紹介します。

パターン1:安定重視型(初心者向け)

つみたて投資枠:全世界株式(オルカン)またはS&P500に毎月10万円積立

成長投資枠:使わないか、余裕資金で年1回ボーナス投資

この方法なら、テック株のリスクを取らずに、市場平均のリターンを確実に狙えます。初心者や、リスクを取りたくない人におすすめです。

パターン2:バランス型(中級者向け)

つみたて投資枠:全世界株式またはS&P500に毎月10万円積立

成長投資枠:USテックトップ20またはFANG+に年間100万円投資

コア部分(つみたて投資枠)で安定性を確保しつつ、サテライト部分(成長投資枠)で高リターンを狙う戦略です。最もバランスが取れた方法と言えます。

パターン3:攻め重視型(上級者向け)

つみたて投資枠:FANG+に毎月10万円積立

成長投資枠:USテックトップ20に年間240万円投資

両方の枠をテック株に使う超攻撃的な戦略です。高リターンが期待できますが、リスクも最大です。投資経験が豊富で、30パーセント以上の下落にも耐えられる人向けです。

💡 おすすめはパターン2

多くの投資家にとって、パターン2のバランス型が最適です。つみたて投資枠で市場全体に投資することで、下落局面でもダメージを抑えられます。そして、成長投資枠でテック株に投資することで、上昇局面では高いリターンを狙えます。このバランスが、長期的に資産を増やす最も再現性の高い方法です。

5-2. コア・サテライト戦略での最適な組み入れ比率

次に、もう少し詳しく「コア・サテライト戦略」を解説します。これは、ポートフォリオの中心(コア)を安定資産で固め、周辺(サテライト)で攻めの投資をするという考え方です。

コア部分は、全世界株式(オルカン)やS&P500など、市場全体に分散投資するファンドが適しています。これらは、長期的に年率5パーセントから8パーセントのリターンが期待でき、リスクも比較的低いです。

サテライト部分は、USテックトップ20やFANG+など、特定のセクターに集中投資するファンドが適しています。これらは、高リターンが期待できますが、リスクも高いです。

| リスク許容度 | コア比率 | サテライト比率 | 向いている人 |

|---|---|---|---|

| 低リスク | 80%〜90% | 10%〜20% | 投資初心者、退職間近の人 |

| 中リスク | 60%〜70% | 30%〜40% | 30代〜40代の会社員 |

| 高リスク | 40%〜50% | 50%〜60% | 20代〜30代の若手投資家 |

例えば、30代のサラリーマンで、毎月10万円を新NISAに投資できる場合を考えてみましょう。中リスクのバランス型なら、以下のような配分になります。

月間投資額10万円の配分例

・つみたて投資枠:全世界株式に7万円(年間84万円)

・成長投資枠:USテックトップ20またはFANG+に3万円(年間36万円)

これで、コア70パーセント、サテライト30パーセントのバランスが取れます。

このバランスなら、もし市場全体が10パーセント下落し、テック株が30パーセント下落したとしても、ポートフォリオ全体では約16パーセントの下落で済みます(70%×10% + 30%×30% = 16%)。一方、市場全体が10パーセント上昇し、テック株が30パーセント上昇すれば、ポートフォリオ全体では約16パーセントの上昇になります。

実際の投資家の声を見てみましょう。Yahoo!ファイナンスの掲示板では、「オルカン70パーセント、USテックトップ20を30パーセントで運用している。下落時も精神的に楽で、長期で保有できている」というコメントが見られます。これは理想的なバランスと言えます。

5-3. あなたのリスク許容度別:おすすめファンドの選び方

最後に、「結局、USテックトップ20とFANG+のどちらを選ぶべきか?」という問いに答えます。ただし、この答えはあなたのリスク許容度や投資目的によって異なります。

以下のチェックリストで、自分がどちらに向いているか確認してみましょう。

USテックトップ20が向いている人

✅ コストを少しでも抑えたい

✅ 20銘柄でより分散を効かせたい

✅ 年2回のリバランスで十分と考える

✅ 最新のテクノロジートレンドに投資したい

✅ 成長投資枠だけで購入予定

FANG+が向いている人

✅ 実績のある10銘柄に集中したい

✅ 均等分散で自動利益確定を活用したい

✅ 四半期ごとのリバランスを重視

✅ つみたて投資枠でも購入したい

✅ 過去10年で約15倍という実績を重視

⚠️ 迷ったら両方買うのもアリ

どちらか一方に絞る必要はありません。例えば、つみたて投資枠でFANG+を積立て、成長投資枠でUSテックトップ20に一括投資するという方法もあります。両方に分散することで、それぞれの良いところを取り入れられます。ただし、どちらもテック株集中投資なので、合計比率は全体の30パーセントから40パーセントに抑えることをおすすめします。

また、投資は「一度決めたら終わり」ではありません。年に1回か2回、ポートフォリオを見直して、比率が大きくずれていないか確認しましょう。例えば、テック株が急騰してサテライト部分が50パーセントを超えたら、一部を売却してコア部分に戻すという調整も必要です。

新NISAの大きなメリットは、売却益が非課税ということです。通常の証券口座なら、利益の約20パーセントが税金で取られますが、NISA口座なら税金ゼロです。だからこそ、積極的にリバランスして、利益を確定しながら長期的に資産を増やしていくことができます。

具体的な行動ステップを提案します。

今日からできる3ステップ

ステップ1:自分のリスク許容度を確認する(上記のチェックリスト活用)

ステップ2:コア・サテライトの比率を決める(初心者なら80対20から)

ステップ3:証券会社でNISA口座を開設し、少額から始める(まずは月1万円から)

結論として、2026年のNISA戦略は「コア・サテライト戦略」がおすすめです。つみたて投資枠で安定したコアを作り、成長投資枠でテック株に投資してリターンを追求する。USテックトップ20とFANG+は、どちらも優秀なファンドなので、あなたの好みや状況に合わせて選んでください。そして、定期的に見直しながら、長期的に資産を増やしていきましょう。投資は「時間」が最大の味方です。今日から始めれば、10年後、20年後のあなたは、今日の決断に感謝するはずです。さあ、一歩を踏み出しましょう!

まとめ|USテックトップ20とFANG+、2026年NISA戦略の最終結論

画像引用元: めいのマネー情報屋

ここまで、USテックトップ20とFANG+の違いを、構成銘柄、コスト、パフォーマンス、NISA戦略、投資判断のポイントまで徹底的に比較してきました。最後に、この記事の要点を総まとめして、あなたの投資判断を後押しします。

📌 この記事の重要ポイント総まとめ

- USテックトップ20は20銘柄、FANG+は10銘柄で構成され、分散度に差がある

- 信託報酬はUSテックトップ20が0.495%、FANG+が0.7755%で、約36%のコスト差

- FANG+はつみたて枠対象、USテックトップ20は成長枠のみという制度上の違い

- 過去実績ではFANG+が約15〜18倍(10年)と圧倒的な成長を記録

- 2026年はAI関連銘柄の動向とNISA枠の使い切り戦略が重要

🎯 結論:どちらを選ぶべきか?

結論から言えば、「どちらか一方」ではなく「両方を組み合わせる」のが最も賢い戦略です。それぞれの強みを活かして、NISA制度を最大限に活用しましょう。

| 投資スタイル | おすすめ戦略 | 理由 |

|---|---|---|

| 初心者・安定志向 | コア70%+FANG+ 20%+USテック10% | 全世界株式をコアに、テック系をサテライトで少量配分 |

| 中級者・バランス型 | コア60%+FANG+ 20%+USテック20% | テック系の比重を高めつつ、分散も維持 |

| 上級者・攻撃型 | コア50%+FANG+ 25%+USテック25% | テック系を主力に、高リターンを狙う |

| 若年層・長期投資 | USテック50%+FANG+ 30%+コア20% | 時間を味方に、最大リターンを追求 |

💡 2026年のベストプラクティス

つみたて枠(年120万円):FANG+を毎月10万円積立

成長枠(年240万円):USテックトップ20を年2回(6月・12月)に各100万円スポット購入

コア資産:eMAXIS Slim 全世界株式(オルカン)を別途積立

⚠️ 投資判断の最終チェックリスト

実際に投資を始める前に、以下の最終チェックリストを確認してください。

✅ 投資前の必須チェック項目

- 目論見書を読んだか?

→ 公式サイトで最新の目論見書をダウンロードして確認 - 信託報酬の最新情報を確認したか?

→ 楽天証券・SBI証券などで最新の費用を確認 - 自分のリスク許容度を理解しているか?

→ 短期で±30%の変動に耐えられるか自問自答 - 長期保有(10年以上)を前提にできるか?

→ 短期売買目的ならNISAは不向き - 余裕資金で投資しているか?

→ 生活費や緊急資金は別途確保すること - 分散投資を心がけているか?

→ テック系だけに全額投資は避ける - 定期的な見直しを予定しているか?

→ 年1〜2回のポートフォリオ見直しを習慣化

🚀 今日から始める具体的なアクション

この記事を読んだ後、今日からできる具体的なアクションをまとめました。一歩ずつ実行していきましょう。

| ステップ | アクション内容 | 所要時間 |

|---|---|---|

| 1 | 証券会社の口座開設(楽天証券 or SBI証券) | 30分 |

| 2 | NISA口座の開設申請 | 15分 |

| 3 | 目論見書のダウンロードと確認 | 20分 |

| 4 | 積立設定(FANG+ 月3〜10万円) | 10分 |

| 5 | 成長枠でUSテックトップ20を購入 | 5分 |

| 6 | カレンダーに定期見直し日を登録(年2回) | 3分 |

特に重要なのは、「証券会社の口座開設」と「NISA口座の申請」です。これらは審査に1〜2週間かかることもあるため、今日中に手続きを始めることをおすすめします。

📚 参考情報とさらに学ぶためのリソース

この記事で紹介した情報は、以下の信頼できる情報源を参考にしています。さらに詳しく学びたい方は、ぜひチェックしてください。

📖 主要参考資料

🎉 2026年、あなたのNISA投資が成功することを

心から応援しています!

この記事が、あなたの資産形成の一助となれば幸いです。

長期投資の旅を、一緒に楽しみましょう!

※ 免責事項:この記事は2026年1月時点の情報に基づいており、投資判断の参考情報として提供しています。実際の投資は、必ず最新の目論見書や運用レポートを確認の上、自己責任で行ってください。投資にはリスクが伴い、元本保証はありません。

コメント