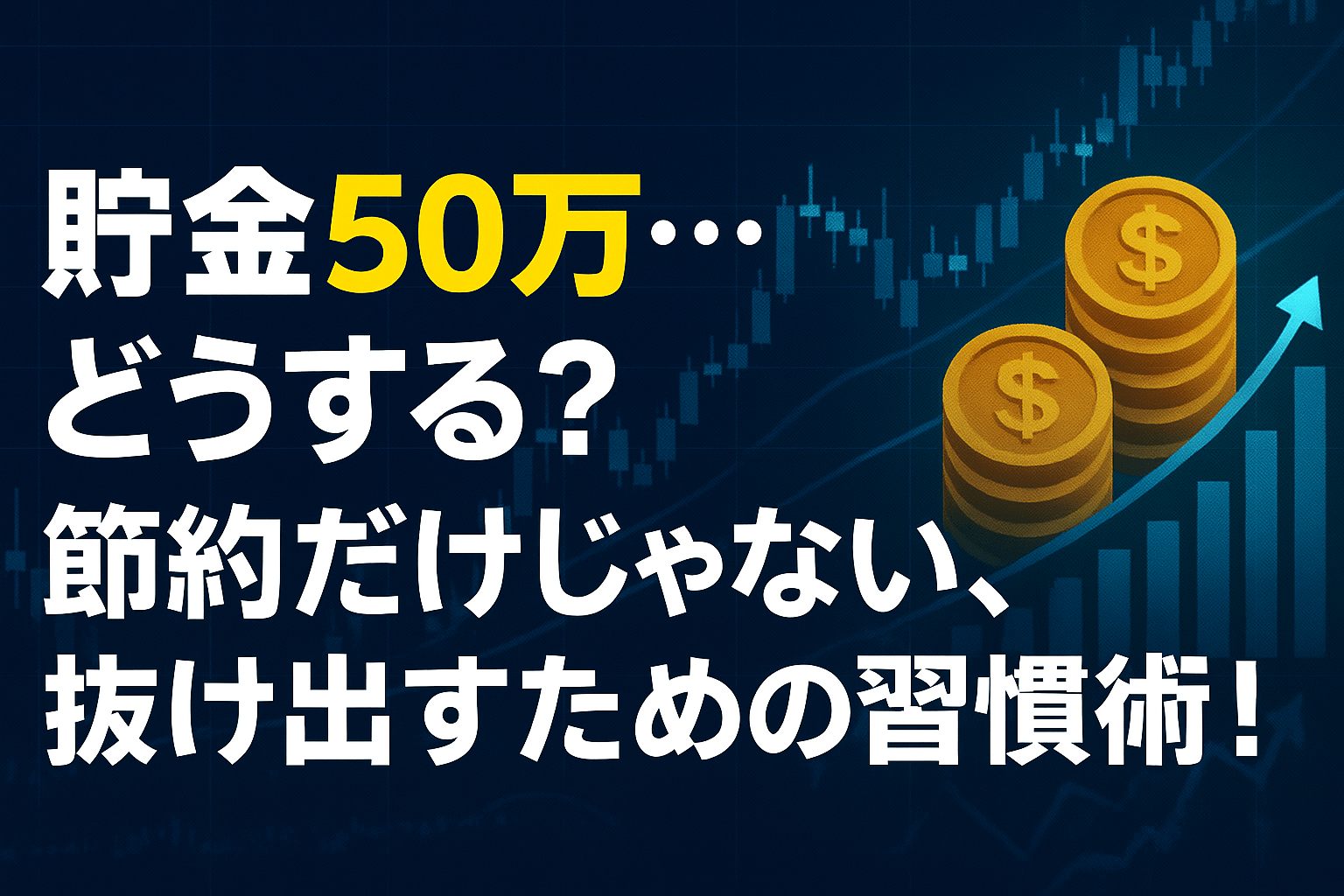

「貯金が50万円しかない…」そう気づいたとき、漠然とした不安に押しつぶされそうになる人は少なくありません。しかし、立ち止まって考えてみてください。貯金50万円は、決して「終わり」ではありません。正しい知識と順序で動き始めれば、確実に状況を変えられる「スタートライン」なのです。

日本では、20代単身者の約3割が金融資産100万円未満というデータがあります。つまり、あなたは決して特別に遅れているわけではありません。問題は金額の大小ではなく、「今何をすべきか」を知っているかどうかの差だけです。

この記事では、貯金50万円という現実を受け止めたうえで、生活防衛資金の考え方・節約・新NISAを使った積立投資・副業による収入アップまで、失敗しない資産戦略を段階的にわかりやすく解説します。難しい専門知識は一切不要。今日から一歩ずつ、着実に未来を変えていきましょう。

この記事でわかること

- 貯金50万円が「危機」ではなく「出発点」である理由と正しいマインドセット

- 50万円を守るべき「生活防衛資金」と「投資原資」に賢く仕分けする方法

- 新NISAの積立投資で時間を味方につけ、ほったらかしで資産を育てるコツ

- 節約・副業・転職で収入の土台を底上げし、投資効果を最大化する実践術

- 絶対に避けるべきNG投資と、資産を「守りながら増やす」失敗しない戦略

目次

- 第1章|貯金50万円の現実を正しく把握する|不安の正体と資産戦略の土台

- 第2章|貯金50万円を守りながら増やす|固定費削減と先取り貯蓄の最強コンボ

- 第3章|貯金50万円から始める新NISA活用術|失敗しない積立投資の始め方

- 第4章|貯金50万円の壁を破る収入アップ戦略|副業・転職・スキルアップの選び方

- 第5章|貯金50万円を守る|絶対に手を出してはいけないNG投資と詐欺の見分け方

- まとめ|貯金50万円から始める失敗しない資産戦略|今日から動くための5ステップ

第1章|貯金50万円の現実を正しく把握する|不安の正体と資産戦略の土台

出典:Unsplash

1-1. 「貯金50万しかない」は本当にピンチ?日本の平均データで冷静に見る

「貯金50万円しかない…」と感じているとき、頭の中では「自分だけが遅れているんじゃないか」「このままで大丈夫なんだろうか」という不安がグルグルしていませんか?その気持ちはとてもよくわかります。でも、少し立ち止まって、実際のデータを見てみましょう。

金融広報中央委員会が公表している「家計の金融行動に関する世論調査」によると、20代単身者の約30〜35%が金融資産を100万円未満しか持っていません。つまり、日本の若い人たちのうち約3人に1人は、あなたと同じかそれ以下の貯蓄水準にいるのです。

さらに30代に目を向けても、貯蓄ゼロの世帯(金融資産非保有世帯)が約30%近く存在しています。つまり、貯金50万円という数字は「焦るべき危機的状況」ではなく、「ここからどう動くかを考えるスタートライン」として十分な水準です。大切なのは今持っている金額ではなく、「これからどういう戦略を取るか」という思考と行動の質なのです。

もちろん、何もしなければ状況は変わりません。でも「正しい知識」と「正しい順序」で動き始めれば、5年後・10年後の景色は大きく変えられます。この記事では、そのための地に足のついた戦略を順番にお伝えします。まずは冷静に「今の状態」を数字で把握することから始めましょう。

貯金50万円は「終わり」ではなく「始まり」。日本全体で見れば、この水準は決して特殊ではありません。重要なのは今日から「仕分け」と「戦略」を持つことです。

1-2. 50万円を「生活防衛資金」と「余剰資金」に仕分けする考え方

貯金50万円をいきなり全額投資に回す。これは絶対にやってはいけない行動のひとつです。お金を増やすことを考える前に、まず「このお金の役割を決める」ことが最初のステップになります。

お金には大きく2つの役割があります。ひとつは「生活防衛資金」といって、突然の病気・ケガ・失業などの「もしも」に備えるお金です。もうひとつが「余剰資金(投資原資)」で、こちらは生活に影響のない範囲で運用に回せるお金です。

生活防衛資金の目安は一般的に「毎月の生活費×3〜6ヶ月分」とされています。2025〜2026年の家計調査データによれば、一人暮らし独身者の月の生活費は平均約16〜17万円です。そのため、生活防衛資金の目安は約49〜100万円が理想とされています。

つまり、貯金50万円のほとんどは「生活防衛資金」として温存すべき水準です。この段階で大事な考え方は「貯金を守ること」と「毎月の収支から新しい余剰を作ること」を同時に進めるという発想です。今すぐ50万円を動かそうとするのではなく、まず毎月の家計を黒字にして、その黒字分を少しずつ積み上げていく流れを作ることが現実的で確実な戦略です。

| 世帯タイプ | 月の生活費の目安 | 生活防衛資金の目安(3〜6ヶ月) |

|---|---|---|

| 独身・一人暮らし | 約16〜17万円 | 約49〜100万円 |

| 共働き夫婦(子なし) | 約25〜30万円 | 約75〜180万円 |

| 夫婦+子ども1人 | 約30〜35万円 | 約90〜210万円 |

1-3. 資産形成で最初にやるべき「家計の現状把握」ステップ

生活防衛資金の考え方が理解できたら、次にやることは「今の家計を数字でつかむ」ことです。多くの人がお金の不安を感じながらも、実は自分が毎月いくら使っているかを正確に把握していません。まずはこの「見える化」から始めましょう。

家計の現状を把握するには、以下の3ステップが効果的です。

- ステップ①:先月の収入と支出を書き出す——銀行の明細・クレジットカードの利用履歴・家賃・固定費をすべてリストアップする。

- ステップ②:固定費と変動費を分ける——家賃・保険・スマホ代・サブスクなど毎月必ず出ていく固定費と、食費・外食・娯楽などの変動費に分類する。

- ステップ③:毎月の「黒字」を計算する——収入から全支出を引いて、実際の手元余剰(積立できる金額)を確認する。

この3ステップを行うだけで、「自分が知らないうちに払い続けていた出費」が見えてきます。使っていないサブスクリプション、見直していない保険料、高すぎるスマホ料金……こういった「見えない支出の穴」を塞ぐだけで、月に数千円〜数万円の余裕が生まれることは珍しくありません。

「お金を増やしたいなら、まず自分のお金の流れを知る」——これが資産形成における最初の、そして最も重要なステップです。第2章では、具体的にどう固定費を削減し、毎月の黒字を生み出すかを解説します。

貯金50万円は日本の平均的な水準。まず生活防衛資金として守る意識を持ち、家計の現状を数字で把握することが資産戦略の土台になります。焦って動くより、正しい順序で動くことが大切です。

第2章|貯金50万円を守りながら増やす|固定費削減と先取り貯蓄の最強コンボ

出典:Unsplash

2-1. 固定費削減で月1〜3万円を生み出す具体的な節約ロードマップ

貯金50万円という状況から資産を増やすためのカギは、「派手な投資テクニック」ではありません。まず最初にやるべきことは、毎月の支出から「無駄な固定費」を削り、投資に回せるお金を生み出すことです。

固定費とは、家賃・スマホ代・保険料・サブスクリプションなど、毎月ほぼ同じ金額が出ていく支出のことです。固定費の最大のメリットは、「一度見直すだけで毎月ずっと節約効果が続く」点です。食費を節約しようとすると毎日の努力が必要ですが、スマホを格安SIMに替えれば何もしなくても毎月5,000〜10,000円浮き続けます。

2026年現在、固定費削減の中で最も効果が大きい項目は以下の通りです。

| 見直し項目 | 現状の目安 | 見直し後の節約額(月) |

|---|---|---|

| スマホ(大手→格安SIM) | 月8,000〜12,000円 | ▲5,000〜9,000円 |

| 不要なサブスク解約 | 月3,000〜8,000円 | ▲2,000〜8,000円 |

| 保険の見直し | 月10,000〜30,000円 | ▲3,000〜15,000円 |

| 電気・ガスの乗り換え | 月5,000〜12,000円 | ▲1,000〜3,000円 |

これらを合計すると、月に1万円〜3万円以上の固定費削減は十分に現実的な目標です。月2万円の固定費削減が実現するだけで、年間24万円。10年で240万円の差が生まれます。これは「投資の利益」以前の話で、確実かつ即効性のある行動です。

特にスマホの格安SIM切り替えは、今日からでも手続きできる最もコスパの高い節約です。大手キャリアの月額8,000〜12,000円に対し、ahamoやUQモバイル・楽天モバイルなどであれば月2,000〜3,000円台で同等の通信品質を利用できます。年間で約6〜10万円もの差になります。

2-2. 先取り貯蓄の仕組みを自動化して「貯まらない体質」を卒業する

固定費を削減して月の黒字が生まれてきたら、次に大切なのが「先取り貯蓄」の仕組みを作ることです。先取り貯蓄とは、給与が振り込まれた日に、決めた金額を先に別口座に移してしまう方法です。残ったお金で生活するので、「気づいたら使い切ってた」という事態を防げます。

人間の心理として、「お金が手元にあると使ってしまう」のは自然なことです。意志の力に頼るのではなく、「仕組み」で強制的に貯まる状態を作ることが、長期継続の秘訣です。

具体的な先取り貯蓄の実践ステップは次の通りです。まず、給与が入ったらすぐに「生活費口座」と「貯蓄・投資口座」の2つに分けるルールを決めます。銀行の自動振替機能を使えば、給与日の翌日に自動で一定額が別口座へ移動するよう設定できます。こうすることで「意識しなくても貯まる」状態が完成します。

月2万円の先取り貯蓄を1年続ければ24万円。3年続ければ72万円になります。この積み上げた資金を第3章で紹介する新NISAの積立投資に回していくことで、資産形成のサイクルが回り始めます。

「残ったら貯める」→失敗する。「先に取り分けてから使う」→成功する。自動化すれば意志の力は不要です。月2万円から始めましょう。

2-3. ネット銀行・高金利定期預金で生活防衛資金を賢く管理する

生活防衛資金(50万円)をどこに置いておくかも重要です。タンス預金やメガバンクの普通預金では、金利はほぼゼロに等しく、インフレによって実質的に価値が目減りしてしまいます。

おすすめなのはネット銀行の普通預金や高金利定期預金です。2026年現在、SBI新生銀行・楽天銀行・住信SBIネット銀行などのネット銀行では、普通預金でも年0.1〜0.7%程度の金利が得られる場合があります。メガバンクの普通預金(年0.001〜0.02%程度)と比べると、数十倍から数百倍の差になります。

生活防衛資金は「すぐに引き出せる流動性」が必要なので、定期預金よりも普通預金で持つのが基本ですが、「3ヶ月分は普通預金、残り3ヶ月分は定期預金」という形で分けておくのも一つの方法です。

生活防衛資金は「減らしてはいけないお金」ですが、賢い預け先を選ぶことで少しでもお金に働いてもらうことができます。固定費削減・先取り貯蓄・口座の最適化という3つのアクションを同時に進めることで、月の黒字体質が着実に作られていきます。

固定費削減で月1〜3万円を確保 → 先取り貯蓄で自動的に積み上げる → ネット銀行で賢く管理。この3コンボが貯金50万円からの土台づくりです。派手さはないけれど、これが一番確実な方法です。

第3章|貯金50万円から始める新NISA活用術|失敗しない積立投資の始め方

出典:Unsplash

3-1. 新NISAの仕組みを10分で理解|非課税メリットと2026年最新ポイント

第2章で毎月の黒字が作れてきたら、いよいよ資産運用のスタートです。2026年現在、投資初心者が最初に使うべき制度は「新NISA(少額投資非課税制度)」の一択といっても過言ではありません。

新NISAは2024年1月から大幅にパワーアップした国の制度で、投資で得た利益(値上がり益・配当金)が永久に非課税になります。通常、投資の利益には20.315%の税金がかかりますが、NISA口座ではこれがゼロになります。

たとえば100万円の利益が出た場合、通常は約20万円を税金として納めます。でもNISA口座なら100万円まるごと自分のものになります。この差は長期運用になればなるほど大きくなります。

| 項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資上限 | 120万円 | 240万円 |

| 生涯投資上限 | 合計1,800万円(うち成長投資枠1,200万円) | |

| 非課税期間 | 無期限(永久) | |

| 対象商品 | 長期積立に適した投資信託 | 株式・投資信託など |

初心者に特におすすめなのは「つみたて投資枠」です。毎月一定額を長期間積み立てる方法で、月100円から始めることができます。証券口座はSBI証券・楽天証券・マネックス証券などのネット証券で無料開設でき、最短10〜15分で口座申込が完了します。

3-2. オルカン・S&P500など初心者におすすめのインデックスファンド徹底比較

新NISAを始めるにあたって、「何に投資すればいいの?」という疑問を持つ方がほとんどです。2026年現在、初心者に最もおすすめされているのは「インデックスファンド」と呼ばれる投資信託です。

インデックスファンドとは、日経平均株価やS&P500といった「市場全体の動き」に連動するように設計された投資商品です。個別株のように「この会社が当たるかどうか」を予測する必要がなく、市場全体に分散投資できるため、リスクが低く長期投資に適しています。

2026年現在、特に人気が高く実績のある銘柄は次の3つです。

- eMAXIS Slim 全世界株式(オール・カントリー/通称:オルカン):全世界約50カ国・3,000社以上に分散投資できる定番ファンド。信託報酬は年約0.05775%と業界最低水準。「ひとつ買えば世界中に投資できる」シンプルさが特徴。

- eMAXIS Slim 米国株式(S&P500):米国上位500社に連動するファンド。過去10年の年平均リターンは約10〜11%と非常に高い実績を持つ。米国経済への集中投資になるため、オルカンよりリターンが高い半面、リスクも若干高め。

- 楽天・全米株式インデックス・ファンド(楽天VTI):米国株式市場全体(約4,000社)に投資できるファンド。S&P500より中小型株も含む分散性の高さが特徴。

迷ったら「オルカン」か「S&P500」のどちらか一本に絞ってコツコツ積み立てるのが最もシンプルで効果的な戦略です。どちらを選んでも長期的には大きな差はないと多くの専門家が指摘しています。

完璧な銘柄を探すより「始めること」の方が重要です。オルカンかS&P500を選んで、まず月1,000円でも積立をスタートさせましょう。時間が最大の味方になります。

3-3. 複利シミュレーションで見えてくる「月2万円積立」の20年後の現実

「月2万円の積立なんて、大した金額じゃないのでは?」と思う方も多いかもしれません。でも複利の力を使うと、その結果は想像以上です。複利とは、運用で得た利益が次の運用の元本に加わり、利益がさらに利益を生む「雪だるま式」の仕組みです。

過去のS&P500・オルカンの年平均リターンを参考に、年利5%と仮定して月2万円積立のシミュレーションを見てみましょう。

| 積立期間 | 元本(積立合計) | 運用後の資産(年利5%) |

|---|---|---|

| 5年後 | 120万円 | 約136万円 |

| 10年後 | 240万円 | 約310万円 |

| 20年後 | 480万円 | 約826万円 |

| 30年後 | 720万円 | 約1,664万円 |

月2万円の積立を30年続けた場合、元本720万円が約1,664万円と2倍以上に育つ計算です。しかもこの利益はすべて新NISAの非課税枠の中であれば税金がかかりません。通常課税であれば運用益の約20%(約189万円)が税金になりますが、NISAなら丸ごと手元に残ります。

大切なのは「いくら一度に投資するか」ではなく、「いかに長く続けるか」です。今日始めた1円は、10年後・20年後の未来のあなたへの贈り物になります。貯金50万円という現状から、まず月1万円・2万円の積立を新NISAで始めることが、資産形成の第一歩です。

新NISAはつみたて投資枠で月2万円・オルカンかS&P500を選んで長期積立が基本戦略。複利と非課税のダブル効果で、30年後に1,664万円も現実的な目標になります。まず口座開設から始めましょう。

第4章|貯金50万円の壁を破る収入アップ戦略|副業・転職・スキルアップの選び方

出典:Unsplash

4-1. 転職で年収50万円アップが最速の選択肢である理由と実践手順

節約や投資と並んで、資産形成を加速させる最も強力な方法が「収入を増やすこと」です。貯金50万円という水準から抜け出すためには、支出を削るだけでなく、入ってくるお金そのものを増やすことが不可欠です。

収入を増やす手段の中で、最もコスパが高く即効性があるのが「転職」です。副業で月5万円を安定して稼ぐには半年〜2年以上かかることが多い一方、転職であれば最短で数週間〜数ヶ月以内に年収が50万円以上アップするケースも珍しくありません。

転職で年収を上げるためのポイントは以下の通りです。

- 市場価値を把握する:転職サイトで同職種・同スキルの求人相場を調べ、現職が市場より低い場合は転職の余地がある。

- スキルの棚卸しをする:これまでの経験・資格・実績を整理し、自分の強みを言語化する。

- 複数の転職エージェントを活用する:doda・リクルートエージェント・ビズリーチなどを同時活用し、市場の選択肢を広げる。

- 在職中に転職活動をする:離職してから探すよりも在職中の方が交渉力が高く、有利な条件を引き出しやすい。

仮に転職で月収が4万円(年収50万円)アップしたとします。この増えた4万円を全額新NISAの積立に回した場合、年利5%で20年間積み立てると約1,650万円になります。転職ひとつの決断が、将来の資産に1,000万円以上の差を生む可能性があるのです。

今の職場に居続けることが必ずしも正解ではありません。自分の市場価値を定期的に確認し、より良い条件を引き出すことは、合理的な資産戦略のひとつです。

4-2. 2026年版・現実的に稼げる副業5選と月1〜5万円を達成するロードマップ

転職が難しい状況や、本業を続けながら収入を上乗せしたい人には「副業」が有効な選択肢です。2026年現在は、AIツールの普及により副業の幅が大きく広がっています。ただし「誰でも簡単に月100万円」という甘い話には乗らず、現実的に月1〜5万円を目指すことから始めることが重要です。

2026年現在、特に始めやすく再現性の高い副業を5つご紹介します。

| 副業の種類 | 月収の目安 | 始めるまでの難易度 |

|---|---|---|

| クラウドソーシング(ライティング) | 月1〜3万円 | 低(すぐ始められる) |

| AIを活用したコンテンツ制作 | 月2〜5万円 | 低〜中(ツール習得が必要) |

| フリマ・せどり | 月1〜5万円 | 低(スマホがあれば開始可) |

| プログラミング・Web制作 | 月5〜20万円 | 高(学習期間が必要) |

| 動画編集・SNS運用代行 | 月3〜10万円 | 中(スキル習得で差がつく) |

副業で最初の1〜2万円を稼ぐまでには時間がかかることがほとんどです。最初の3ヶ月は「稼ぐための経験値を積む期間」として焦らず続けることが大切です。副業で得た収入はそのまま新NISAの積立原資に回すと、資産形成のスピードが一気に加速します。

4-3. 自己投資(スキルアップ)が株式投資を超えるリターンを生む理由

「お金を増やしたい」と聞くと、すぐに株や投資信託をイメージする人が多いですが、実は人的資本(自分のスキルや能力)への投資が、最もリターンが高い投資である場合がほとんどです。

たとえば、5万円の資格取得講座を受けて年収が30万円アップした場合、そのリターンは600%です。同じ5万円を株に投資して年利5%で運用しても、1年間の利益はわずか2,500円です。スキルアップへの投資は、金融投資をはるかに超えるリターンをもたらす可能性があります。

2026年現在、特に需要が高く市場価値が上がっているスキルは、AIツールの活用・データ分析・プログラミング・英語力などです。これらのスキルを身につけることで、転職・昇給・副業収入のすべてで効果を発揮します。

もちろん、自己投資に使えるお金が少ない場合でも、YouTubeやUdemy(セール時には1,500円程度)など低コストで学べる環境は豊富にあります。まずは月5,000〜1万円でも「自分に投資する習慣」を作ることが、長期的な資産形成において最も効いてきます。

資産形成を加速させる最強の方法は「収入を増やすこと」。転職・副業・スキルアップの3つを組み合わせ、増えた収入をそのまま新NISAへ回す好循環を作りましょう。自分自身への投資が最大のリターンを生みます。

第5章|貯金50万円を守る|絶対に手を出してはいけないNG投資と詐欺の見分け方

出典:Unsplash

5-1. FX高レバレッジ・バイナリーオプションが初心者に危険な理由

資産を増やしたいと思ったとき、「FX」や「バイナリーオプション」という言葉を目にしたことがある方は多いでしょう。確かにこれらは「短期間で大きく稼げる可能性がある」投資手段ですが、初心者が手を出すと、貯金50万円を数日で全額失うリスクが現実にあります。

FXは為替の変動を利用して利益を狙う取引ですが、「レバレッジ」という仕組みによって、元手の数倍〜数十倍の取引ができます。これは利益も大きくなる反面、損失も同様に拡大します。たとえば25倍のレバレッジで取引すると、わずか4%の価格変動で元本が全額消滅します。

バイナリーオプションは「為替が上がるか下がるか」を当てるゲームに近い取引で、胴元が利益を得る構造上、長期的には参加者の多くが負ける設計になっています。金融庁も注意喚起を継続的に出しており、日本国内では2013年に個人向けの国内業者での取引が原則禁止になっています。

貯金50万円という限られた資金では、一度の大きな損失が取り返しのつかないダメージになります。「短期で増やしたい」という気持ちはわかりますが、資産形成において「守ること」は「増やすこと」と同じくらい重要です。高リスク・短期取引には近づかないことを強くおすすめします。

「短期間で大きく稼げる」と感じたら、それはリスクが高いサインです。資産を守りながら増やすには「長期・分散・積立」の地道な方法が唯一の正解です。

5-2. SNS投資詐欺の最新手口と「うまい話」を見破る3つのチェックポイント

2026年現在、InstagramやX(旧Twitter)・LINEなどのSNSを通じた投資詐欺が急増しています。手口は年々巧妙になっており、芸能人や著名投資家を装ったなりすまし詐欺、「フォロワーに特別に教える」という形の勧誘、最初は少額で利益を出させて信頼を獲得してから高額投資を促す「豚の丸焼き詐欺(ピッグ・ブッチャリング)」などが代表的な手口です。

被害額は数十万円〜数百万円に及ぶことも多く、貯金50万円をすべて失うどころか、借金を抱えるケースも報告されています。以下の3つのチェックポイントを必ず確認し、怪しい話には絶対に乗らないようにしましょう。

| チェック項目 | 詐欺のサイン | 正規の投資との違い |

|---|---|---|

| ①リターンの表現 | 「確実に儲かる」「元本保証」 | 必ずリスクの説明がある |

| ②勧誘の方法 | SNSのDMで突然連絡 | 金融庁登録業者で透明性がある |

| ③出金の条件 | 「出金には手数料が必要」と言われる | 出金手続きが透明で手数料が明確 |

「怪しいな」と感じたら、すぐに金融庁の「金融サービス利用者相談室(0570-016-811)」に相談することをおすすめします。また、相手の会社名・個人名を金融庁の「免許・許可・登録等を受けている業者一覧」で確認することも有効です。

5-3. 生活防衛資金を絶対に投資に回してはいけない本当の理由

最後に、第1章でも触れた「生活防衛資金を投資に回してはいけない」理由について、もう少し深く解説します。

投資の世界には「長期保有が最も利益を出しやすい」という大原則があります。株式市場は短期的には大きく下落することがありますが、長期では右肩上がりの傾向があります。リーマンショック(2008年)やコロナショック(2020年)でも、長期保有を続けた投資家はその後の回復で大きなリターンを得ています。

しかし、生活防衛資金まで投資に回してしまうと、緊急時に「損が出ている最悪のタイミングで売却せざるを得ない」状況に追い込まれます。これが最も避けるべきパターンです。「投資は余裕資金で」という原則は、資産形成における絶対のルールです。

貯金50万円から資産形成を始める際は、まず生活防衛資金(3〜6ヶ月分の生活費)を確保し、そこから「余剰」として毎月積み上げた資金を少しずつ投資に回す順序を守ることが、長期的な成功の鍵になります。急ぐ必要はありません。正しい順序で、着実に進めていきましょう。

FX高レバレッジ・バイナリーオプション・SNS投資詐欺には絶対に近づかない。生活防衛資金は投資に回さない。「守ること」は「増やすこと」と同じくらい重要な資産戦略です。

まとめ|貯金50万円から始める失敗しない資産戦略|今日から動くための5ステップ

出典:Unsplash

ここまで読んでくれてありがとうございます。「貯金50万円しかない…」という不安から始まったこの記事も、いよいよまとめです。

この記事でお伝えしてきた内容を5つのステップで整理すると、次のようになります。

- ステップ①:現実を冷静に把握する——50万円は危機ではなくスタートライン。日本の平均データを知り、生活防衛資金の考え方を持つ。

- ステップ②:固定費を削減して月の黒字を作る——スマホ・保険・サブスクを見直し、月1〜3万円の余剰を生み出す。

- ステップ③:新NISAで長期積立投資を始める——オルカンかS&P500を選び、月2万円からコツコツ積み立てる。時間が最大の武器になる。

- ステップ④:転職・副業・スキルアップで収入を増やす——増えた収入を新NISAへ回し、好循環を作る。

- ステップ⑤:NG投資と詐欺から資産を守る——「確実に儲かる」話には乗らない。守ることも資産戦略のうち。

完璧な準備が整ってから動こうとすると、何年も何も変わらないまま時間だけが過ぎてしまいます。今日から一つだけ、できることを実行してみてください。格安SIMへの乗り換えでも、新NISAの口座開設だけでも、家計の支出を書き出すだけでも構いません。

10年後のあなたは、今日の小さな一歩に感謝しているはずです。貯金50万円は「終わり」ではなく、豊かな未来への「出発点」です。焦らず、でも確実に、一緒に歩んでいきましょう。

「貯金50万しかない」ではなく「貯金50万がある」。この言葉の向きを変えるだけで、行動力は大きく変わります。今日からあなたの資産戦略を始めましょう。

コメント