「投資に興味はあるけど、何から始めればいいのか分からない…」そんな不安を抱える方にぴったりなのがつみたてNISAとS&P500という選択肢です。

この記事では、初心者でも安心してスタートできるよう、制度の仕組みから人気ファンド、始め方までを5章構成でやさしく解説します。

「読んだその日から行動できる!」をゴールに、S&P500投資の魅力をぎゅっとまとめました。

- つみたてNISAとS&P500が注目される理由

- インデックス投資の強みと選ばれる背景

- 投資信託の違いと選び方のコツ

- 口座開設から自動積立までの流れ

- 初心者が避けたい落とし穴と対処法

目次

- 第1章:つみたてNISAを選ぶ理由とは?

- 第2章:S&P500とはどんな指数なのか

- 第3章:初心者に人気のS&P500ファンド3選

- 第4章:口座開設〜積立開始までのステップ

- 第5章:よくある質問と注意点まとめ

- まとめ:まず一歩、未来を変える習慣に

第1章:つみたてNISAを選ぶ理由とは?

▶ 松井証券で無料口座開設する ▶ DMM.com証券で無料口座開設

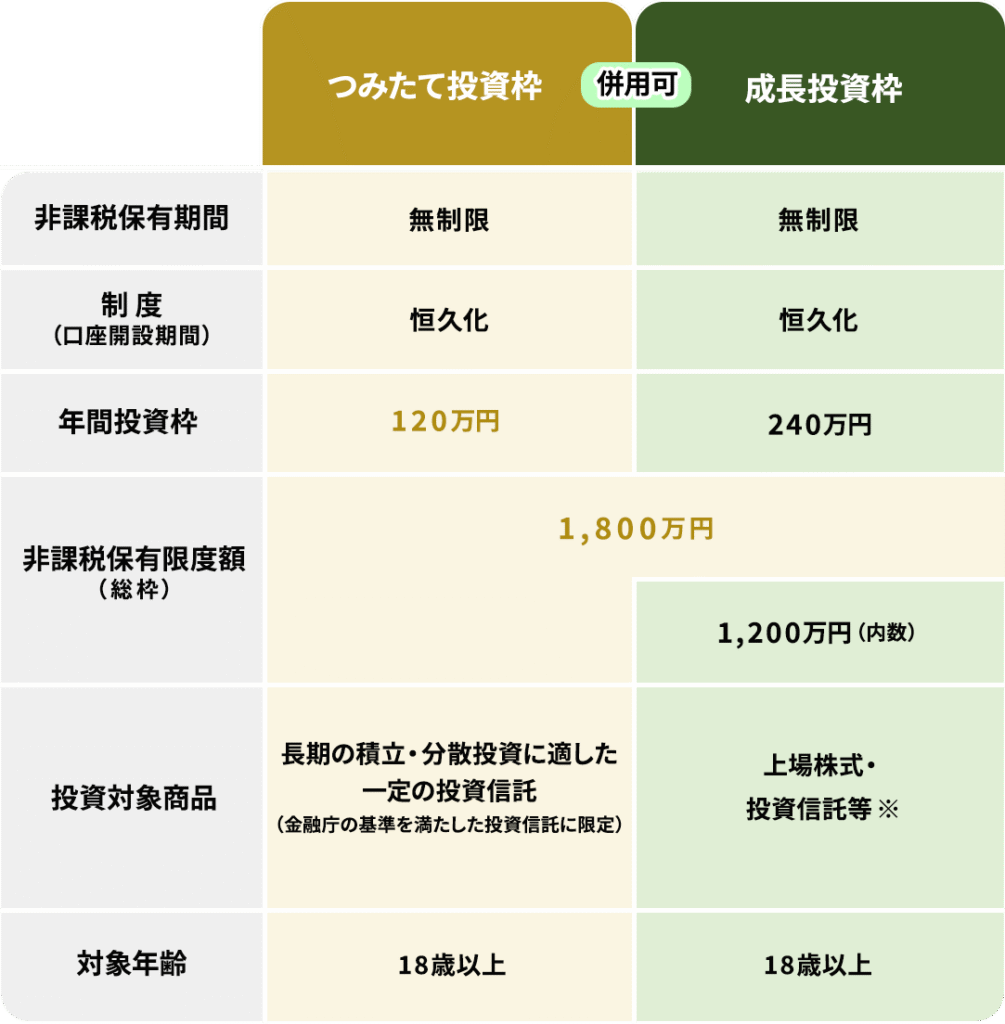

制度改正で広がる非課税枠

つみたてNISAは2024年に制度が大幅に刷新され、年間120万円までの非課税投資枠が設けられました。しかも非課税期間は“無期限”。この変化は、若い世代の資産形成に大きな追い風となっています。以前の制度では期間制限があったため「タイミングが難しい」と感じていた人も、今では長期前提の積立がしやすくなったと好意的に受け止めています。

金融庁のデータによれば、制度改正後のつみたてNISAの新規口座開設数は前年比約1.8倍に急増。これは制度の浸透だけでなく、将来の不安に対する行動が広がっている証拠とも言えます。

初心者でも安心の仕組み

「投資って難しそう」「失敗が怖い」といった不安を解消してくれるのが、つみたてNISAの仕組みです。金融庁が定めた基準を満たすファンドのみが対象で、手数料の安いインデックス型が中心。リスクの高い短期売買商品は含まれず、コツコツ積立スタイルに適したラインナップです。

「最初は不安だったけど、気づいたら1年続いていた」──多くの利用者がそう語ります。始めやすさと続けやすさが、つみたてNISAの強みです。

少額から始められる手軽さ

証券会社によっては月100円から積立できるという点も、つみたてNISAが支持される理由のひとつです。「投資=お金持ちのもの」という固定観念は今や時代遅れ。学生や主婦でも無理なくスタートできるのが最大の魅力です。

筆者も最初は月3,000円で始め、1年間で36,000円の積立ができました。結果よりも「続けられた」という体験が、将来への自信に変わっていきました。これは大きな金額を用意するより、「習慣を作る」ことの方が重要である証拠です。

「まず始める」「小さく続ける」──つみたてNISAは、そんな投資の基本を体現する制度です。

たとえば、毎月5,000円の積立を20年間続けるだけでも、元本は120万円。仮に年利5%で運用できた場合、最終的には約200万円以上に成長する可能性もあります。小さな積立でも長期間で見ると、確かな力になるのが積立投資の魅力です。

次章では、実際に多くの投資家が選んでいる「S&P500」という指数について、その中身と魅力を掘り下げていきましょう。

第2章:S&P500とはどんな指数なのか

アメリカ経済の成長を凝縮

S&P500とは、アメリカを代表する上場企業500社の株価をもとに算出される株価指数です。AppleやMicrosoft、Amazonなど世界的な企業が多く含まれ、アメリカ経済の縮図とも言える存在です。実際、これら企業の業績やイノベーションが世界経済にも大きな影響を与えているため、S&P500に投資することで、世界経済の中心に間接的に参加していることになります。

インデックス投資の代表格

S&P500は、インデックス投資を代表する存在です。特定の企業を選ばず、広く分散された市場全体に投資できるのが最大の魅力です。個別株と違い、ひとつの企業の業績に左右されすぎるリスクを避けられます。実際、S&P500は過去50年間で平均年率約7〜8%のリターンを出しており、世界中の投資家に選ばれています。

| 指標 | 特徴 | 備考 |

|---|---|---|

| S&P500 | 米国500社に分散 | 長期的に安定成長 |

| 日経平均 | 日本225社に限定 | 輸出企業が多め |

| NASDAQ | ハイテク中心 | 値動きが大きい |

初心者におすすめな理由

S&P500が初心者におすすめされる理由は、安定性と手間の少なさです。どの企業に投資するか迷うことなく、経済の成長にそのまま乗ることができるというシンプルさが魅力。積立型の投資信託を通じて自動で買い付けができるため、投資に時間を割けない人にも最適です。

「放っておいても投資が続いている」という声が多く、忙しい社会人や主婦にとっても高い支持を集めています。S&P500は、まさに「最初の1本」として選ばれるにふさわしい商品です。

たとえば、あなたがS&P500に毎月1万円ずつ20年間積み立てた場合、元本は240万円になります。仮に年利7%で運用できれば、最終的には約480万円にも膨らむ可能性があるのです。これが「複利」の力であり、時間を味方につけた投資の最大の武器です。

初心者が最初に迷うのは、「何を選べばいいのか分からない」ということ。ですがS&P500なら、自分で企業を選ばなくても、米国の成長企業に自動で分散投資できるので安心です。まさに投資のスタートラインとして、これ以上ない選択肢といえるでしょう。

次章では、実際にS&P500に投資できる投資信託を3つ厳選してご紹介します。自分に合ったファンドを見つけてみましょう。

第3章:初心者に人気のS&P500ファンド3選

eMAXIS Slimの特徴

もっとも有名なS&P500投資信託のひとつが「eMAXIS Slim 米国株式(S&P500)」です。信託報酬は業界最安水準の0.09372%。さらに、運用成績・純資産残高・継続積立者数のすべてで高水準を維持しています。「コスト重視で長期運用したい人」に最適な選択肢です。

SBI・Vシリーズの魅力

「SBI・V・S&P500インデックス・ファンド」は、実質的に米国ETF「VOO」に連動した設計。ETFに近い値動きでありながら、円で手軽に積立できるという点が人気です。「本場の動きにできるだけ忠実に追従したい人」には、まさに理想的なファンドです。

VOOとの乖離率も極めて小さく、SBI証券との相性も抜群。TポイントやVポイント投資とも連携できます。

楽天ファンドとの相性

「楽天・S&P500インデックス・ファンド」は、楽天証券ユーザーに人気の高い商品。理由は、楽天ポイントを使って投資ができるという手軽さにあります。生活の中で貯まるポイントを資産形成に回せる点は、投資を「特別なこと」から「日常の一部」へと変えてくれます。

証券会社との相性やポイント活用も、長期運用には重要な視点です。

どのファンドも魅力的ですが、それぞれに注意点もあります。たとえば、楽天ファンドは信託報酬がやや高めに設定されている傾向があり、SBI・Vシリーズは取り扱いがSBI証券に限定されるなど、運用の自由度やコスト感にも違いがあります。

比較ポイントとしては、「信託報酬の低さ」「ポイント還元との相性」「ファンドの規模・純資産残高」「実質コストと連動性」などを重視するとよいでしょう。安さだけで選ぶと、サービスやサポート面で不満が出ることもあるため、全体のバランスが大切です。

筆者自身は、最初は楽天証券でポイントを使って気軽に投資を始めました。その後、投資額が増えるにつれてコストを重視し、eMAXIS Slimに切り替えています。このように、ライフステージや資金状況に応じて使い分けるのも一つの方法です。

この3商品はそれぞれに強みがあり、どれを選んでも大きな失敗にはなりにくいのが共通点です。迷ったらeMAXIS Slimを選んでおけばまず安心。次章ではこれらファンドをどこで購入すべきか、証券会社の選び方について解説します。

第4章:口座開設〜積立開始までのステップ

おすすめ証券会社を比較

S&P500に投資するには、まず証券口座が必要です。初心者に人気なのは、楽天証券・SBI証券・マネックス証券の3社です。それぞれに特徴があり、使いやすさやポイント制度で選ぶ人も多いです。

| 証券会社 | 特徴 | ポイント制度 |

|---|---|---|

| 楽天証券 | アプリが使いやすく初心者向け | 楽天ポイント |

| SBI証券 | 商品数が多く低コスト | Tポイント・Vポイント |

| マネックス証券 | 米国株に強い、分析ツールが豊富 | マネックスポイント |

証券会社を選ぶ際は「どんなポイントを重視したいか」によって選択が分かれます。たとえば、日常の買い物で貯まるポイントを使いたいなら楽天証券、銘柄の種類やツールを重視するならSBI証券やマネックス証券が有利です。

NISA口座の開設手順

証券口座を開設したら、次はつみたてNISA口座の申請です。マイナンバーカードと本人確認書類を提出し、税務署の審査を経ておよそ1〜2週間で完了します。非課税投資を始めるには、この手続きが欠かせません。

初心者が最もつまずきやすいのが「どこで積立設定をすればよいのか」「どの商品を選べばいいのか」という部分です。しかし、最近の証券会社はナビ機能が充実しており、スマホ1台でも簡単に完結します。迷っても、選び直しや変更ができるという安心感もあるため、まずはやってみることが大切です。

自動積立設定のコツ

NISA口座が開設できたら、いよいよ商品を選んで積立設定です。eMAXIS SlimやSBI・Vシリーズを選び、毎月の積立金額・日付を設定すればOK。少額からでも構いません。

生活費と重ならないよう、給料日の翌日などに設定するのがおすすめです。

たとえば筆者は、最初に月5,000円の自動積立を設定しました。毎月15日に積立が実行されるようにしておくと、翌月の給与までの予算管理もスムーズになります。金額に迷ったら「続けやすい額」から始めるのがコツです。

手続きは多く見えても、1回やってしまえばあとは放っておいてOK。次章では、初心者がやりがちな失敗と対策について解説します。

第5章:よくある質問と注意点まとめ

よくある失敗とその対策

初心者が最初にやりがちな失敗のひとつは、「ベストなタイミングを探しすぎる」ことです。相場の上下に一喜一憂し、投資の開始が遅れるケースが多く見られます。最適なタイミングは存在しないという前提で、今すぐ始めることが最大のリターンにつながります。

また、「数ヶ月で結果が出ない」とやめてしまうのも典型的なミスです。投資は習慣化と長期目線が鍵です。始めたら「やめない」ことを目標にしましょう。

一度売却すると非課税枠が復活しない点にも注意。焦って利確せず、余裕を持った運用を心がけましょう。

Q&A:始め方や金額の疑問

| 質問 | 回答 |

|---|---|

| いつ始めるのが正解? | 今すぐ。複利を最大化するには早く始めることが最優先。 |

| いくらから始められる? | 100円から可能。続けやすい金額でOK。 |

| 複数ファンドに分けてもいい? | S&P500連動型は同じ指数なので1本に絞るのが効率的。 |

今すぐ始めるための一歩

投資は情報収集やタイミングよりも「実行する勇気」が大切です。迷っている間にも、時間は過ぎていきます。S&P500なら初心者でも入りやすく、実績のあるインデックスなので安心です。

迷ったらまず楽天証券やSBI証券で口座を作り、ポイントを使って少額で始めてみましょう。行動こそが最大の資産です。

よくある勘違いとして、「投資はお金持ちのもの」というイメージがありますが、これは過去の話です。今は月100円からでも始められ、投資こそが庶民の資産形成のスタートラインとなっています。むしろ現金だけを持ち続けることのほうがリスクとも言える時代です。

筆者の知人でも「怖くてなかなか始められなかった」という人がいましたが、eMAXIS Slimに月3,000円ずつ積み立てを始めたことで「お金に対する見方が変わった」と話していました。お金が増える実感より、将来の不安が和らぐ安心感のほうが大きかったそうです。

最初の一歩は不安でも、続けることで「やってよかった」と感じる瞬間が必ず訪れます。この記事を読んだ今が、まさにその第一歩を踏み出すチャンスです。

まとめ:まず一歩、未来を変える習慣に

つみたてNISAとS&P500を組み合わせた資産形成は、初心者にとっても非常に取り組みやすく、再現性の高い方法です。長期・分散・積立の基本を守ることで、誰でも将来の安心を手に入れることができます。

この記事では、制度の概要から投資信託の選び方、証券口座の開設方法、注意点やQ&Aまで幅広く紹介してきました。投資は「知って終わり」ではなく、「行動すること」で意味を持ちます。

「まだ不安がある」「自分にできるだろうか」と迷っている方もいるかもしれません。でも安心してください。最初の一歩が一番難しいだけです。その一歩を踏み出せば、あとは自然と習慣になっていきます。

将来に不安を感じるのではなく、今できることから備えていく。つみたて投資は、そんな「未来を味方にする行動」です。さあ、今日から少しずつ始めてみませんか?

日々の仕事や生活で精一杯の中、「お金のことまで考える余裕がない」という気持ちはとてもよくわかります。でも、だからこそ月に1万円、あるいは1000円でも、自動で将来に備える仕組みを作っておくことが、後から「やっていてよかった」と思える一歩になります。

周りが始めているからではなく、自分自身の未来のために、納得して始める。それがつみたてNISAの価値です。もしこの記事が、あなたにとっての「最初のきっかけ」になれたら嬉しいです。

あなたが最初に積み立てた1,000円が、数十年後に「安心感」や「選択肢の広さ」へと変わる未来を想像してみてください。投資は未来の自分へのプレゼントです。

コメント